opinión

El apalancamiento de las empresas estadounidenses es insosteniblemente elevado

Sander Bus

Sander BusEl analista del equipo de crédito de Robeco considera que si la economía estadounidense decelera, el Viejo Continente no quedará inmune

MADRID. Aunque los fundamentales son positivos, con la economía global funcionando a toda máquina, los activos de riesgo resultan caros. Y los factores técnicos tampoco ayudan: hacia finales de este año, los bancos centrales dejarán un vacío prácticamente imposible de cubrir para los inversores privados. Nuestro posicionamiento es prudente, pero activo. Pero tampoco hay motivos para que cunda el pánico. De hecho, es en situaciones como ésta en la que los gestores activos cobran mayor protagonismo. La FED se encuentra en modo de endurecimiento cuantitativo o QT (Quantitative Tightening), y el BCE se dispone a reducir progresivamente su Programa de compras de activos del sector privado (CSPP) hasta su extinción, de modo que la volatilidad no puede sino aumentar. Esto va a ocasionar una mayor dispersión de nuestro universo, por lo que plantea oportunidades en términos de selección de emisores.

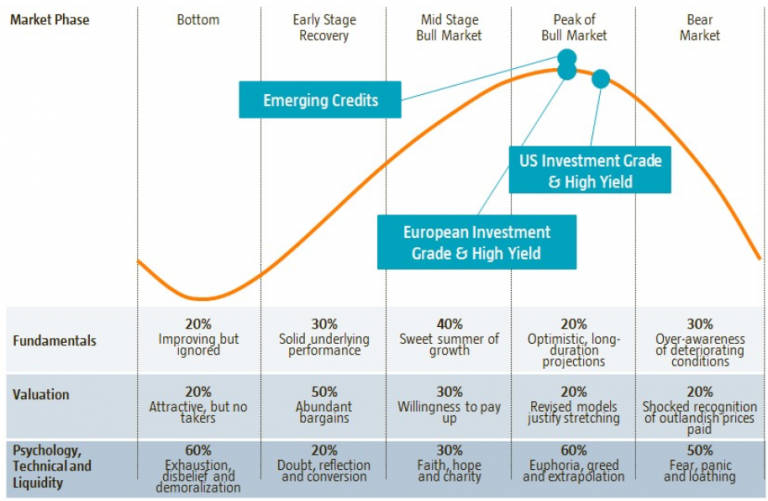

Desde la perspectiva global, tenemos una clara preferencia por Europa, donde la deuda high yield ofrece un carry adicional, y las empresas con calificación investment grade tienden a ser más conservadoras que en EE.UU. También apostamos por los títulos financieros, pues consideramos que los bancos y aseguradoras pueden servir de cobertura frente a la situación de subida de los tipos de interés. Varios indicadores apuntan a que el ciclo está madurando. Resulta complicado predecir cuándo llegaremos al punto de inflexión del ciclo, ya que los mercados pueden estar 'rondando el pico' bastante tiempo. En nuestra opinión, los mercados estadounidenses están a la cabeza, y se sitúan un pequeño paso por detrás de lo que sería el pico del mercado alcista.

El ciclo del mercado: resumen de nuestra perspectiva sobre los distintos segmentos del mercado de crédito Fuente: Robeco, Morgan Stanley, Marzo 2018

Fuente: Robeco, Morgan Stanley, Marzo 2018

Cuando elaboramos nuestras previsiones, siempre nos fijamos en tres factores: fundamentales, valoraciones y parámetros técnicos. Los fundamentales siguen siendo favorables para el crédito. El crecimiento global sigue contando con el impulso de tres motores: Estados Unidos, Europa y China. Los dos primeros presentan un crecimiento sincronizado, mientras que el de China se está moderando, aunque sigue siendo elevado.

¿Cuánto puede durar el ciclo económico de Estados Unidos? Es cierto que el estímulo presupuestario puede ampliarlo un poco, pero al mismo tiempo va a agravar los desequilibrios existentes y podría, en último término, dar lugar a una recesión. La inflación sigue mostrándose muy contenida, pero están presentes ya todos los factores necesarios para que suba. Los mercados de trabajo están saturados. La población activa está menguando, a medida que los 'baby boomers' van saliendo de ella, por lo que la mano de obra es cada vez más escasa y costosa. El doble déficit de Estados Unidos y su creciente proteccionismo son otros ingredientes importantes.

El apalancamiento de las empresas estadounidenses es insosteniblemente elevado. El crecimiento en Europa es sólido, y contribuyen a él prácticamente todos los países de la zona euro. Es evidente que los riesgos no provienen de Europa, pero si Estados Unidos decelera, el viejo continente no quedará inmune. En cuanto a los mercados emergentes, hay que estar atentos a la evolución del dólar. El mercado está muy relajado, previendo que el billete verde seguirá debilitándose. Está claro por qué debería continuar bajando, si nos fijamos en el imparable ascenso del doble déficit estadounidense. Sin embargo, si esto no sucede, la deuda emergente podría correr importantes riesgos. Los deudores extranjeros han usado el dólar para financiarse. Cuando esta divisa se deprecia, eso ayuda a sus balances, pero si se revaloriza, el efecto será el contrario.

Valoraciones: niveles elevados en todas partes

Miremos donde miremos, los mercados de crédito resultan caros, en todas las categorías de calificación, tanto en Europa como en Estados Unidos. Aunque nosotros nos decantamos por Europa. En el segmento de deuda high yield europea, podemos obtener aún un cierto diferencial extra en comparación con los bonos high yield americanos de empresas con calificación similar. En el tramo investment grade, los diferenciales son bastante similares, pero las empresas europeas suelen ser más conservadoras.

En Europa, seguimos considerando que existe cierto valor en deuda financiera. Los bonos de aseguradoras deberían proporcionar cierta cobertura frente a la subida de los tipos, ya que su rentabilidad suele aumentar cuando los tipos de interés se incrementan. Lo mismo sucede con los bancos, que se benefician de la disminución de los créditos morosos y del fortalecimiento de sus balances.

Hemos hablado mucho sobre la ampliación del diferencial LIBOR-OIS. Este valor refleja la diferencia entre el tipo de interés libre de riesgo que ofrece el banco central y el tipo que las entidades pagan en el mercado interbancario. Se considera una medición de la salud del sistema bancario. Un diferencial más amplio supone que resulta más costoso tomar préstamos en dólares. En consecuencia, la cobertura para el riesgo del dólar resulta más costosa para los inversores extranjeros, que pueden ver reducida su apetencia por los activos estadounidenses de renta fija, o incluso mostrarse propensos a venderlos.

Los bancos centrales de las distintas partes del mundo siguen siendo un factor que hay que vigilar. Aunque el Banco Central Europeo y el Banco de Japón todavía están comprando más de lo que la Fed está adelgazando, esta expansión dejará paso a la reducción, a finales de 2018. Se observa un enorme incremento de la financiación en el mercado de capitales por parte de las empresas, que se apartan del crédito bancario. Puesto que los mercados de capitales tienden a reaccionar más rápido a los cambios situacionales que los cargos responsables de los créditos, las condiciones crediticias para las empresas podrían endurecerse mucho más rápido de lo que venía siendo normal en términos históricos.

Posicionamiento prudente

Mantenemos nuestra posición en beta por debajo de uno en la mayoría de nuestras carteras de crédito, en los mercados de deuda investment grade, high yield y de mercados emergentes. A medida que los bancos centrales vayan retirando su apoyo, es más que probable que la volatilidad aumente. Esto va a ocasionar una mayor dispersión de nuestro universo, por lo que plantea oportunidades en términos de selección de emisores.

Asimismo también mantenemos preferencia por el crédito en euros sobre el denominado en dólares. Nos posicionamos con precaución en nuestra cartera de crédito de mercados emergentes en monedas seguras, ya que dichos mercados no reflejan en sus precios la posibilidad de que el dólar se revalorice inesperadamente. En Europa, seguimos considerando que existe valor en deuda financiera.

Sander Bus es codirector del equipo de Crédito de Robeco

Noticias relacionadas

Este año va a ser bueno para la gestión activa a la hora de invertir

El director global de Inversiones de Pictet WM ofrece su visión macroeconómica global sobre un ejercicio marcado por un buen número de acontecimientos que afectarán a los mercados

La importancia de una gestión activa y una diversificación adecuada

El analista de XTB apunta que estamos en un buen momento para ajustar las carteras de inversión y plantear estrategias neutras ante volatilidades importantes