LA CARTERA RECOMENDADA...

¿Dónde invertir en bolsa? HelloFresh, IWG, Adobe y FLIR Systems

ELCHE. Vamos a comentar cuatro acciones que pensamos que lo pueden hacer bien en un entorno complejo como el actual como son HelloFresh, IWG, Adobe y FLIR Systems.

Son compañías a la que la situación provocada por la covid-19 les ha favorecido e incluso ayudado a avanzar en sus planes de expansión varios años, por la obligación de mantener el distanciamiento social que ha provocado importantes cambios en los hábitos de consumo. Son cotizadas, además, que en el caso de un nuevo rebrote del coronavirus han demostrado su resistencia en ese entorno.

HELLOFRESH

Es una empresa alemana dedicada a la venta de alimentos a domicilio líder en su industria. Su modelo de negocio consiste en ofrecer diferentes menús semanales de diferentes temáticas (dietas vegetarianas o veganas, dietas para deportistas, dietas sin gluten...), llevando a casa los alimentos necesarios en las cantidades precisas y con una guía de preparación de la receta. De esta forma, el cliente solo tiene que preparar la comida olvidándose de la compra de los alimentos o de planificarse un menú semanal. Para acceder a este servicio, tendrá que elegir cuantas comidas quiere a la semana y pagar una suscripción mensual, lo cual hace más atractivo el negocio. Esto podría suponer un cambio en un sector tan grande como es el alimenticio estando prácticamente acaparado por supermercados y donde HelloFresh podría hacerse -y se está haciendo- un hueco en la industria.

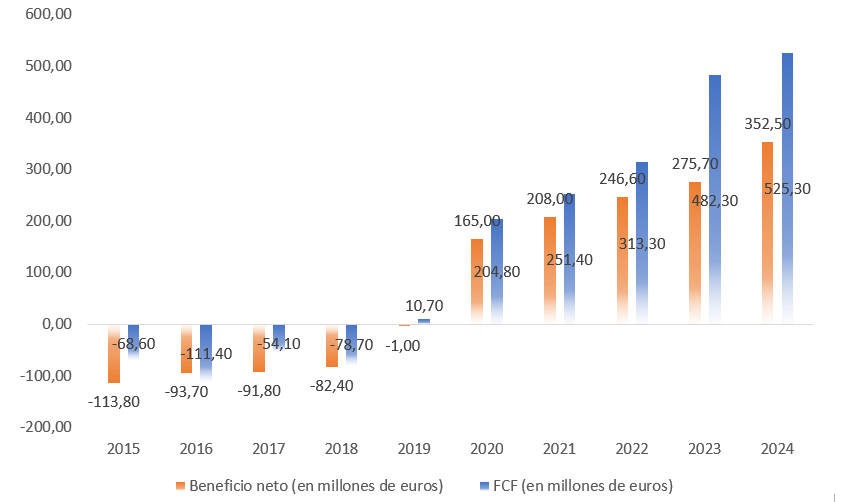

Además de parecer una buena idea, resulta ser muy rentable viendo como cada vez están más presentes en todo el mundo. De hecho opera ya en 14 países y tiene casi 3 millones de clientes activos, con un crecimiento medio en las ventas del 100% al año, multiplicando por casi siete veces sus ventas en los últimos cinco años. Tiene un margen bruto de en torno al 65%; mientras que en 2019 consiguió el punto de equilibrio en lo que a beneficio se refiere y para 2020 se estima que gane 165 millones de euros, con un margen neto del 6%. Se prevé que las ventas para los próximos años sigan creciendo a tasas del 20%, multiplicando por más de dos veces el beneficio en los próximos cinco años. El pasado ejercicio ya consiguió cerrar con un Free Cash Flow (FCF) o flujo de caja libre recurrente positivo de 10 millones de euros y las perspectivas para 2020 es que supere los 200 millones de euros.

Pensamos que la situación de confinamiento creada por la covid-19 le ha hecho avanzar varios años en su estrategia de crecimiento, lo que unido a la tendencia cada vez mayor a un modo de vida saludable prestando especial atención a la alimentación le hace tener el viento de cola asegurado por un tiempo.

IWG

Hablamos de una empresa británica dedicada al alquiler de zonas de trabajo a empresas. Actualmente cuenta con más de 3.300 inmuebles ubicados en más de 120 países, mientras sus más de 30 años de antigüedad le avalan como uno de los competidores con más experiencia del sector. Su red de inmuebles es inmensamente grande en comparación con sus competidores, siendo seis veces más grande que su rival más cercano y gozando así de una posición de liderazgo indiscutible.

Su modelo de negocio consiste en proporcionar acceso a sus clientes de zonas de trabajo completamente equipadas, bien sea a través de zonas de coworking o de simples escritorios donde los trabajadores puedan trabajar. También cuentan con zonas comunes de descanso, salas de reuniones e incluso salones de conferencias. Son dueñas de diferentes marcas, que les permiten ofrecer diferentes tipos de oficinas en función del sector que operen, habiendo salas más creativas o informales para empresas más del estilo Google, con el fin de tener un entorno de trabajo menos serio y salas más elegantes donde consultores e inversores puedan trabajar y recibir a sus clientes.

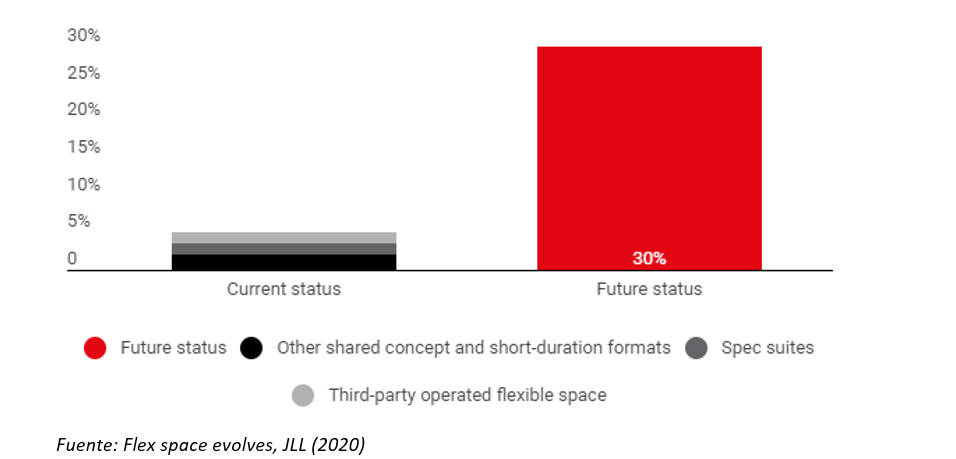

Aunque la mayor parte de sus ingresos provienen de inmuebles comercializados directamente por ellos, también cuentan con una parte proveniente de royalties ya que ofrecen la posibilidad de abrir franquicias bajo sus marcas. Es esta última fuente de ingresos la que podría experimentar un fuerte crecimiento en caso de que el sector comience a crecer los próximos años; y es que, según prevé para 2030, los espacios flexibles podrían suponer un 30% de algunas carteras inmobiliarias corporativas, esto supondría un crecimiento del 6.000% en 10 años. Aunque estas estimaciones parecen demasiado optimistas, existen evidencias de que se trata de un sector al alza y con expectativas de seguir creciendo a tasas muy atractivas en el largo plazo.

La empresa cuenta con unos márgenes de doble dígito, estando el márgen Ebitda en torno al 15% y unos retornos sobre los activos del 12-13% de media. Además, sus ventas han ido creciendo todos los años de media un 10% y se espera que, una vez pasada la crisis, continuen repuntando a tasas del 7% los próximos años. No obstante, a pesar de este menor crecimiento, la empresa espera mejorar sus márgenes de cara a los próximos años.

IWG tiene una muy buena posición financiera, contando con un ratio de deuda neta sobre Ebitda de 0,7, muy por debajo de la media de su sector que se encuentra sobre los 8. En definitiva, nos encontramos ante una empresa que opera en un sector que podría experimentar una revolución en los próximos años, y que está bien posicionada y preparada para afrontar esta revolución a través de un modelo de negocio que asegura unos crecimientos anuales cercanos al 10% con unos márgenes y unos retornos buenos. Todo ello con una muy buena salud financiera que la hace resistente a crisis como la que estamos viviendo actualmente y que, además, le permite aprovecharse de estos momentos para continuar creciendo, adquiriendo competidores que se encuentren en dificultades y ampliando así su inmensa red de oficinas.

ADOBE

Se trata de una compañía americana dedicada a la creación y distribución de productos y servicios destinados a profesionales creativas. Entre sus programas más populares destacan Photoshop, Adobe PDF, Illustrator, Premiere... La mayor parte de sus productos se ofrecen como SaaS (Sofware as a Service). Es decir, almacenan toda la información necesaria para arrancar el programa en un servidor externo al cual se puede acceder en remoto desde cualquier sitio con conexión a internet. Para acceder a estos servicios el usuario debe pagar una suscripción periódica que oscila entre los 11 y 20 dólares.

La compañía diferencia entre dos áreas: medios digitales y experiencias digitales. La primera representa el 70% de las ventas y dentro de esta área desarrolló hace unos años Creative Cloud, que es una plataforma de almacenamiento en la nube donde no sólo se pueden alojar los programas y sus librerías sino también todo el trabajo desarrollado. Teniendo por tanto acceso desde cualquier ordenador.

Adobe ha pasado de unas ventas de 4.000 millones de dólares en 2015 a cerca de 13.000 millones que estima acabar este año; mientras que las tasas de crecimiento para los próximos años están claramente por encima del 10%. La cotizada goza de unos márgenes espectaculares, destacando un margen bruto cercano al 90% y un margen neto estimado para 2020 por encima del 35%.

La conversión de caja también es espectacular y supera ampliamente el 100%, lo que le dota de una excelente salud financiera. El exceso de caja de los últimos años lo ha destinado a recomprar acciones propias, recomprando 6.000 millones de dólares en los últimos tres años. Cotiza con unos múltiplos elevados pero dada la calidad de sus cuentas y la demostrada resistencia en los momentos de crisis están justificados.

FLIR SYSTEMS

Es una empresa dedicada a la fabricación de sensores líder mundial. Su modelo de negocio consiste en el diseño, desarrollo, producción y distribución de soluciones para detectar todo aquello que el ojo humano no es capaz de hacerlo. Entre sus productos encontramos están sistemas de imágenes térmicas, de medición y diagnóstico, de localización... Sus productos son utilizados en diversos mercados, destacando principalmente su uso en el sector industrial, la fabricación de equipamientos originales, usos militares, de seguridad nacional, en el cuidado del medioambiente, en la creación de infraestructuras...

Dada la situación actual -donde la medición de la temperatura ha tomado un papel fundamental por el coronavirus-, la demanda de sus sensores térmicos se ha visto disparada por la calidad y precisión que ofrecen. Este es uno de los sectores que más peso tiene en sus resultados, sin embargo, una contracción en la demanda de sus otros productos, así como una mayor inversión en I+D le ha llevado a una caída en el beneficio de la empresa. Aun así, presenta unos amplios márgenes (margen bruto del 50%) y unos retornos sobre la inversión del 12%. El éxito de sus productos ha sido fruto de una impecable habilidad de desarrollar productos eficientes y precisos, a través de la inversión en I+D que le permite ir un paso por delante de sus competidores.

Flir no solo cuenta con mejores productos que su competencia, sino que también es capaz de llegar mejor al cliente a través de innovadoras vías de comunicación en marketing. Lo hace ofreciendo sus productos a precios competitivos -debido a que está verticalmente integrada, participando así en el suministro de materias primas y minimizando los costes-, y dando un servicio de post venta rápido y eficaz.

Finalmente comentar que FLIR Systems se encuentra en buena salud financiera, dado que acumula 300 millones de dólares en efectivo y dispone de una facilidad de crédito de hasta 260 millones más. Además, la empresa genera consistentemente free cash flows positivos superiores a los 200 millones de dólares y no tiene apenas deuda, con un ratio de deuda neta sobre Ebitda de 1,4 veces.

Sergio Serrano y Kevin González son director general y analista de Gesem AV