opinión

Consejos para hacer una cartera más defensiva sin ponerse corto

Peter Garnry

Peter GarnryEl responsable de estrategia de renta variable de Saxo Bank analiza las ventajas que ofrecen los sectores de energía, inmobiliario y, entre otros, tecnologías de la información

MADRID. Corea del Norte supone el mayor riesgo a corto plazo para las bolsas mundiales, aunque la reacción a las tensiones ha sido hasta ahora silenciada. Incluso el índice de volatilidad VIX permanece poco afectado marcando tan sólo niveles de 9,8 puntos, muy por debajo del promedio histórico. En el mercado de opciones, los puts del S&P 500 a enero sólo cuestan un 3%, mostrando nuevamente bajos costos por asegurar un evento potencialmente cambiante.

El consenso cree que no habrá una intervención importante en Corea del Norte. Pero si sucede, una exposición más defensiva a renta variable sería una estrategia prudente. Examinamos las siete correcciones vividas desde 1995 y ofrecemos nuestra visión sobre qué sectores proporcionan la mejor protección si la volatilidad vuelve.

Sobre la base de las siete mayores correcciones desde 1995 en las bolsas mundiales, encontramos que el 'pan y mantequilla' de las carteras defensivas de acciones son: servicios públicos, telecomunicaciones, asistencia sanitaria y bienes de consumo básicos. Estos cuatro sectores han ofrecido un rendimiento superior consistente con respecto a la renta variable mundial en todas las correcciones.

Como apunte, estos cuatro sectores generalmente tienen baja volatilidad y por lo tanto están sobreponderados en las estrategias de baja volatilidad, que tienden a funcionar bien durante los tiempos de estrés. Una observación clave es que los inversores deben reducir drásticamente su exposición a financieras e industriales para inclinar la cartera en una dirección defensiva.

Potenciales sectores defensivos

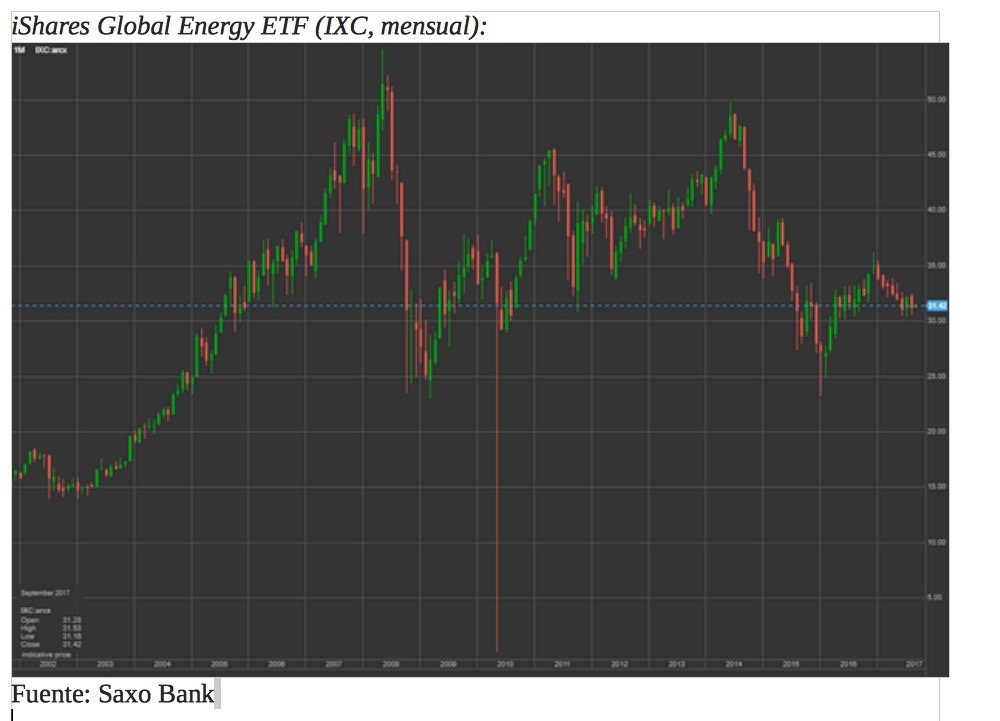

Además de los sectores defensivos clásicos, algunos otros sectores han ofrecido protección eventualmente. La energía fue uno de los sectores más defensivos durante las tres correcciones (1998, 2000-2002 y 2007-2009) anteriores a la crisis financiera mundial. Recientemente, el sector energético se ha convertido en un sector de beta alta y sensible a las perspectivas macroeconómicas. Dadas las perspectivas actuales para los precios del petróleo, no creemos que la energía vaya a ser un sector defensivo en la próxima corrección.

Real Estate es otro sector que ha ofrecido alpha durante las correcciones, aunque la corrección de 2007-09 fue un período terrible para las inmobiliarias. El flujo constante de liquidez de los inquilinos y la rara caída de los precios de la vivienda históricamente han hecho que el sector inmobiliario permaneciera estable durante las correcciones a pesar de los tipos de interés. En el período posterior a la gran crisis financiera, las acciones inmobiliarias tuvieron un buen desempeño durante las correcciones. Suponiendo que la actual perspectiva inflacionaria atenúe la normalización de los tipos de interés, creemos que el sector inmobiliario es un candidato potencial como sector defensivo durante la próxima corrección.

En el período posterior a la gran crisis financiera, las acciones inmobiliarias tuvieron un buen desempeño durante las correcciones. Suponiendo que la actual perspectiva inflacionaria atenúe la normalización de los tipos de interés, creemos que el sector inmobiliario es un candidato potencial como sector defensivo durante la próxima corrección.

El último sector defensivo potencial es, sorprendentemente, Tecnologías de la Información (TI). Históricamente dicho sector ha sido sensible al ciclo económico, ya que los semiconductores y los productores de hardware han tenido el mayor peso en el índice sectorial. Esto fue bastante evidente durante las correcciones de 1998 y 2007-09. En la corrección de 2000-02, el sector de TI fue el epicentro de la corrección, por lo que obtuvo los peores resultados.

Tecnologías de la Información

En la corrección de 2011 y la última de 2015-16, el sector de TI aportó alpha, y el factor clave es el aumento del peso de las empresas de software y servicios. Hoy en día el conjunto de la industria de software y servicios tiene un peso del 60% en el índice sectorial. Las empresas de software tienen más características monopólicas y flujos de efectivo más estables que son menos sensibles al ciclo económico por lo que, en nuestra opinión, el sector de TI puede muy probablemente hacerlo mejor en la próxima corrección. En una corrección profunda (alrededor del 40-50% de caída), las acciones de TI probablemente se comportarían a la par con las bolsas mundiales debido a las altas valoraciones actuales.

Dado que los mercados de renta variable mundiales se han correlacionado altamente por sectores, la única manera de conseguir un rendimiento positivo en renta variable durante las correcciones es tomar una posición 'long short', cortos en los sectores cíclicos y largos en los sectores defensivos. O ponerse largo en los sectores defensivos y comprar puts en el mercado de renta variable general.

Peter Garnry es jefe de estrategia en renta variable de Saxo Bank