la cartera de... profim asesores eafi

Canalice sus ahorros a través de fondos de inversión

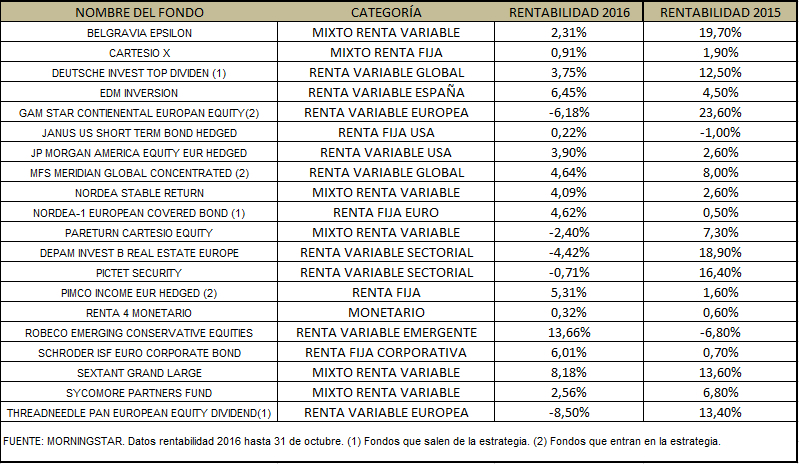

MADRID. La volatilidad ha vuelto a hacer acto de presencia en los mercados financieros durante octubre afectando tanto a la renta variable como a la renta fija, estos últimos, agotando, pensamos, los últimos cartuchos de su particular ‘fiesta’.

A nadie se le escapa que en las próximas semanas debemos salvar importantes desafíos y retos tanto en el terreno político donde a las elecciones presidenciales en Estados Unidos del 8 de noviembre, le seguirá el referéndum sobre la reforma de la constitución en Italia, elecciones locales en Francia y Alemania, con importante avance de los partidos extremistas…; como también en el terreno económico con la subida o no de tipos de interés por parte de la Reserva Federal antes de fin de año; retirada de estímulos por parte del resto de bancos centrales; revisión de los beneficios empresariales a la baja...

En función de cómo se vayan resolviendo todos esos retos nos encontraremos con un entorno más o menos placido para los mercados de cara a 2017. Por lo pronto, y cada vez se hace más imperioso asesorar mirando plazos relativamente cortos, sigue siendo fundamental contar con una buena diversificación por tipo de activos, mercados, sectores... e incrementar la cautela, en especial a la hora de invertir en renta fija europea y norteamericana de medio y largo plazo.

De hecho cada día que pasa nos preocupa más lo caro que están muchos segmentos de deuda a nivel mundial y, como venimos señalando en los últimos meses, los temblores en este tipo de activos van a más y no a menos).

De hecho cada día que pasa nos preocupa más lo caro que están muchos segmentos de deuda a nivel mundial y, como venimos señalando en los últimos meses, los temblores en este tipo de activos van a más y no a menos).

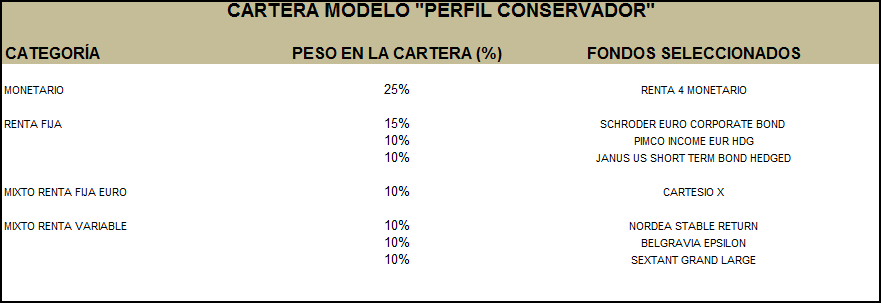

Respecto a la estrategia planteada para noviembre en la cartera de perfil conservador, consideramos oportuno reducir levemente el porcentaje invertido en fondos renta fija corporativa de medio plazo y, al mismo tiempo, incrementar el porcentaje destinado a fondos de renta fija de corto plazo que apuesten por emisiones de ‘deuda flotante’ -estos activos actualizan sus cupones a medida que se incrementan los tipos de interés-, principalmente norteamericana.

El fondo seleccionado para ello es Pimco Income Eur Hedged, un producto que invierte, de forma oportunista, en una amplia gama de valores de renta fija, emitidos por empresas y/o Gobiernos de todo el mundo, con calificación crediticia tanto “investment grade” como “high yield”. El objetivo de los gestores es explotar las oportunidades que surgen en el mercado de renta fija y generar unas rentas periódicas que, en el caso de la clase de acumulación, son re-invertidas en el propio fondo.

El fondo seleccionado para ello es Pimco Income Eur Hedged, un producto que invierte, de forma oportunista, en una amplia gama de valores de renta fija, emitidos por empresas y/o Gobiernos de todo el mundo, con calificación crediticia tanto “investment grade” como “high yield”. El objetivo de los gestores es explotar las oportunidades que surgen en el mercado de renta fija y generar unas rentas periódicas que, en el caso de la clase de acumulación, son re-invertidas en el propio fondo.

Suele invertir en bonos con duraciones intermedias, que son activamente gestionadas para lograr un adecuado retorno manteniendo, a la vez, una volatilidad controlada. Por otro lado, aunque puede destinar hasta un 50% de su patrimonio a valores con un rating inferior a 'Baa3', normalmente se centra en emisiones con una calificación crediticia superior.

Diversificación

A cierre del tercer trimestre de 2016, el fondo estaba invertido en: activos hipotecarios (55%), mercados emergentes (19%), crédito de grado inversión (18%) y crédito high yield (8%). El equipo sigue muy invertido en bonos flotantes (la mitad de la cartera), con una opinión muy favorable en 'no-agencias' y una exposición selectiva a bonos de titulización hipotecaria emitidos por agencias. También consideran que, actualmente, los ABS pueden ser una fuente atractiva de diferencial de alta calidad.

Por áreas geográficas, prima Estados Unidos (64,5%), seguida de Australia (21,4%). En cuanto a la duración de la cartera, la media está actualmente en 2,5 años, frente a los 5,5 de su índice de referencia y una calidad 'BAA+'.

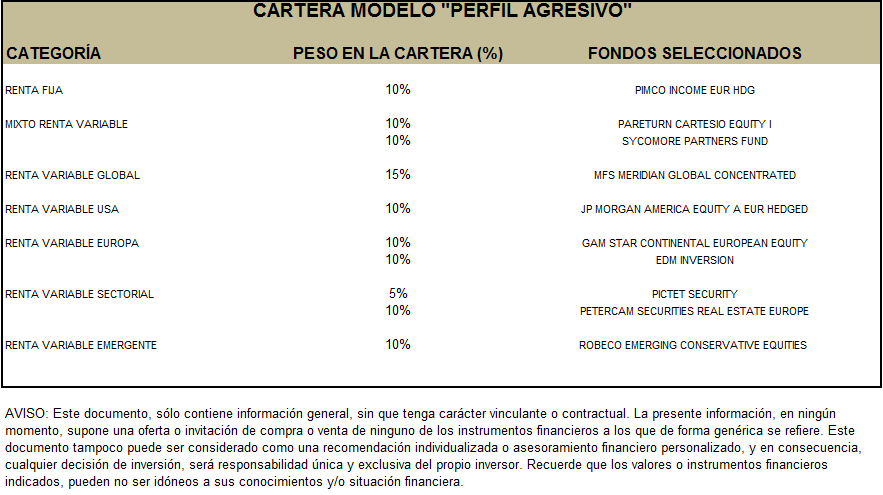

En la estrategia agresiva, cambiamos también el fondo de renta fija corporativa de medio plazo por el fondo de deuda de corto plazo de Pimco, al que destinamos el 10% de la cartera. Además, vamos a sustituir el fondo de renta variable global centrado en empresas de alta rentabilidad por dividendo (quizás las que más perjudicadas pueden verse ante un incremento de los tipos de interés) por un fondo de renta variable global que apuesta por sectores de crecimiento.

El fondo seleccionado es MFS Meridan Global Concentrated. Este producto invierte en una cartera concentrada de valores –menos de 50– de empresas ubicadas, a priori, tanto en mercados desarrollados como emergentes; no obstante normalmente el fondo se centra en títulos de grandes empresas pertenecientes a países desarrollados. Los gestores ponen el foco en compañías que cuentan con un crecimiento superior a la media (tiene, por tanto, un cierto sesgo 'growth') y que están infravaloradas en comparación con su valor percibido.

A la hora de seleccionar los valores en cartera, se utiliza el análisis fundamental, identificando aquellas empresas que pueden perdurar en el tiempo y con especial atención a los riesgos operativos y al potencial de cambio a largo plazo. Se examina si la valoración refleja el crecimiento y las rentabilidades a largo plazo de la empresa. Todo ello da lugar a una cartera concentrada y de convicción que suele incluir de 20 a 25 valores, con una baja rotación.

Rentabilidad por dividendo

Actualmente, la cartera está posicionada, sobre todo, en Estados Unidos (un 63,4% del total), aunque mantiene una posición neutral hacia este mercado respecto al MSCI World Index (índice al que no está referenciado). Donde sí están sobreponderados en estos momentos (cierre del tercer trimestre de 2016) es en Europa (sin Reino Unido), donde tienen posicionada el 27,5% de la cartera. Adicionalmente están invertidos en Reino Unido, un 7,4%, aunque con una fuerte infravaloración. En estos momentos el fondo no tiene ninguna exposición ni a Japón ni tampoco a mercados emergentes.

Por el mismo motivo, incremento de tipo de interés y, en consecuencia, menor potencial de revalorización para fondos que apuestan por empresas de alta rentabilidad por dividendo, vamos a sustituir el fondo de renta variable europea de Threadneedle por el fondo GAM Star Continental European Equity. Este producto apuesta, fundamentalmente, por acciones de compañías pertenecientes a Europa continental –lo que excluye Reino Unido–. Priman las empresas de gran capitalización, con posibilidad de incluir algo de exposición a compañías de tamaño mediano.

El fondo está gestionado, desde diciembre de 2009, por Niall Gallagher bajo un enfoque de análisis fundamental y con una aproximación 'bottom-up' (selección pura de activos). Se trata de una cartera de alta convicción, ligeramente concentrada (alrededor de 40 valores), gestionada de manera activa (sin sesgo estructural a ningún tipo de sector o valor) y con un horizonte de inversión de largo plazo. El gestor se centra en la selección de compañías con balances sólidos, altos niveles de ROCE (retorno sobre el capital empleado) y fuerte generación de flujos de caja.

Departamento de Análisis de PROFIM, Asesores Patrimoniales, EAFI