recomendación

Aquí tiene una buena selección de fondos de inversión

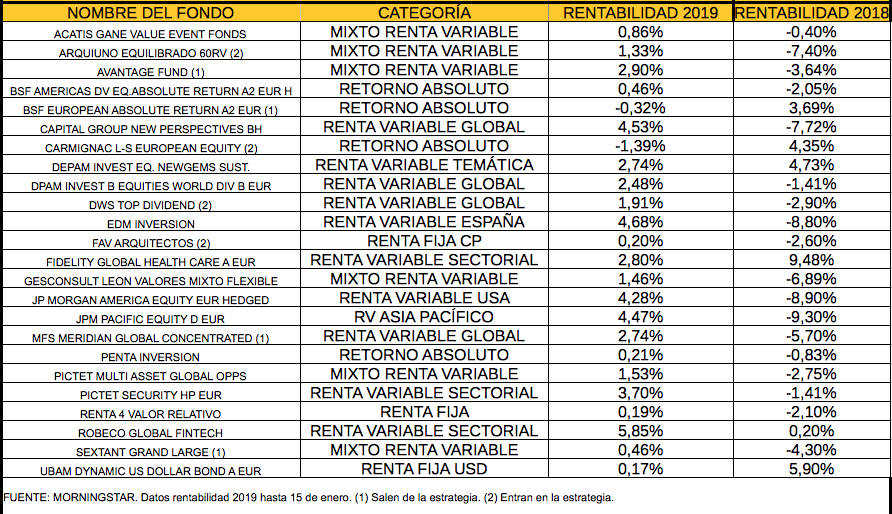

MADRID. Aunque veníamos advirtiendo que 2018 iba a ser un año complicado y que el camino no sería nada fácil, al final ha sido un ejercicio mucho peor de lo que esperábamos al tener que enfrentarnos a un sinfín de problemas geopolíticos, a tensiones comerciales, a incertidumbres económicas y a unos bancos centrales en pleno proceso de retirada de estímulos monetarios. La volatilidad se hizo dueño del mercado, haciendo que el último trimestre del año y muy especialmente el mes de diciembre vayan a pasar, en términos de rentabilidad, como uno de los peores periodos de la historia.

Para el ejercicio recién estrenado, vamos a tener un poco más de lo ya vivido durante el pasado año. Es decir, un continuo subir y bajar en los diferentes mercados de capitales. Nos encontramos en un entorno financiero de elevada volatilidad marcado por la desaceleración económica en los principales mercados del mundo, pero, por ahora, descartándose la entrada en una nueva recesión. La economía de EE UU sigue disfrutando de un crecimiento sólido y, salvo un error político importante (de la Fed o Trump), debería seguir creciendo, aunque a un ritmo más lento.

Por su parte, la ralentización de Europa es más pronunciada, ya que está más afectada por múltiples cuestiones políticas (Brexit, Italia y, más recientemente, Francia). Sin embargo, con algunos de los riesgos enfriándose se espera que el crecimiento se desacelere pero se mantenga por encima del potencial en 2019/20. También hay que tener en cuenta que las valoraciones de las bolsas mundiales, tras las fuertes correcciones vividas el pasado año, no están para nada caras. Y aunque China se está frenando económicamente, también es cierto que se han aprobado una serie de paquetes de estímulos monetarios y fiscales capaces de evitar una ralentización mayor de su economía y los efectos negativos que ello supondría para otros mercados emergentes.

Por todo ello, en un entorno en el que la navegación no será nada fácil, aconsejamos una estrategia genérica que se caracterice por:

- Actuar con racionalidad y sentido común.

- Ser cautos y disciplinados en nuestras decisiones de inversión.

- Estar adecuadamente asesorados. Tan importante es decidir dónde invertir como dónde no hacerlo para evitar daños irreparables en las inversiones de muchos ahorradores.

- Apoyarnos en fondos que lleven a cabo una acertada gestión activa.

- Estar correctamente diversificados.

Ahora bien, aunque aconsejamos prudencia a la hora de invertir en los mercados mundiales de capital, de cara a este 2019, somos moderadamente algo más optimistas que lo éramos en 2018…, pero sin llegar, ni de lejos, a la euforia a la hora de definir una estrategia de inversión.

Mercados de renta fija

Dentro de los mercados de renta fija, consideramos que puede tener sentido empezar a tomar posiciones en fondos que apuesten por la deuda pública y privada norteamericana de corto plazo. Los tipos de interés en Estados Unidos pueden seguir subiendo este año, pero si lo hacen pensamos que será a un ritmo menor que en 2018, lo cual sería beneficioso para los fondos que invierten en renta fija estadounidense.

Dentro de los fondos de renta variable, este podría ser un buen año para aquellos que apuestan por empresas de elevada capitalización y con una rentabilidad por dividendo atractiva, estable y sostenible. Fondos en los que los gestores inviertan en compañías que presenten un porcentaje de reparto de dividendos adecuado y que ofrezcan previsiones de crecimiento futuro de los dividendos, para lo cual es indispensable que la situación de la compañía en términos fundamentales (calidad de su balance y de su modelo de negocio) sea la adecuada. En un entorno de menor crecimiento económico, esta tipología de compañías con balances saneados y buenos fundamentales suele mantener un comportamiento más estable que aquellas con un estilo de gestión centrado en el crecimiento (growth) vía nuevos proyectos o inversiones.

También consideramos que, en un entorno de mayor estabilidad en los tipos de interés norteamericanos y del dólar y en un escenario de crecimiento económico a nivel global, aunque este sea más moderado, los fondos de renta variable emergente (productos destinados a inversores de perfil agresivo) podrían destacar y ofrecer rendimientos atractivos en este 2019.

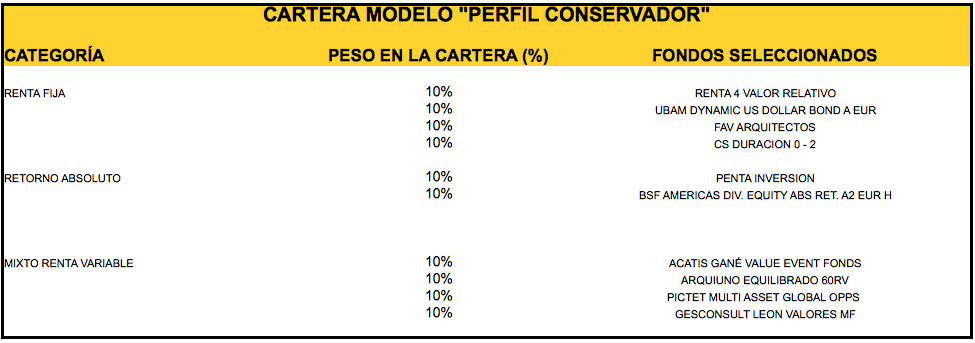

Respecto a nuestras carteras, los cambios que vamos a realizar para ajustarlas al nuevo escenario financiero planteado son los siguientes. En el perfil conservador, reducimos el porcentaje destinado a fondos mixtos de renta variable y al mismo tiempo incrementamos el peso destinado a fondos de renta fija de corto plazo con gestión flexible. Los nuevos producto seleccionados son FAV Arquitectos y CS Duración 0 – 2.

FAV Arquitectos es un fondo de renta fija euro a corto plazo que toma como referencia la rentabilidad del índice AFI Spanish Government Bill 1 year en un 50% y el índice AFI Spanish Government Bill 3 year en otro 50%. El objetivo (no garantizado) es rentabilizar los ahorros por encima de la inflación. El fondo invierte el 100% de sus activos en renta fija, pública o privada con una duración media de la cartera que no excede de los 3 años, pudiendo ser de hasta 2 años negativos. Como mínimo el 75% del patrimonio está en activos de renta fija “investment grade” (alta calificación crediticia).

Bonos corporativos y gubernamentales

A cierre de noviembre de 2018, un 73% de la cartera estaba en bonos corporativos y un 22% en bonos de gobierno. El resto se encontraba en liquidez y 'repos' (operaciones a muy corto plazo con pacto de recompra). Con unas 50 líneas en cartera, por países, los más representados a dicho periodo eran, por este orden, España, Italia, Francia, Estados Unidos, Reino Unido y Países Bajos. El fondo presenta una duración por debajo de los dos años, apostando, fundamentalmente, por la deuda financiera subordinada.

Por su parte, CS Duración 0 – 2 es un fondo de renta fija euro a corto plazo que invierte en emisiones públicas y privadas de países –principalmente– de la OCDE, incluyendo depósitos, cédulas hipotecarias e instrumentos del mercado monetario, con un máximo del 15% en titulizaciones. La duración de la cartera no puede ser superior a los 2 años. Y en cuanto a la calificación crediticia, como mínimo el 60% de la exposición total del fondo debe estar en emisiones con, al menos, una calidad crediticia media (rating mínimo 'BBB-') o, si fuera inferior, el rating que tenga el Reino de España en cada momento. El resto podría estar en activos de baja calidad crediticia. La cartera tiene una duración en estos momentos de 1,30 años (tras derivados) y un rating medio de 'BBB'. El fondo apuesta mayoritariamente por Europa (76% a cierre de noviembre. De ese porcentaje, el 38% corresponde a España, incluida la liquidez). Por otro lado, mantiene posiciones cortas en bonos de Gobierno de Alemania y Estados Unidos.

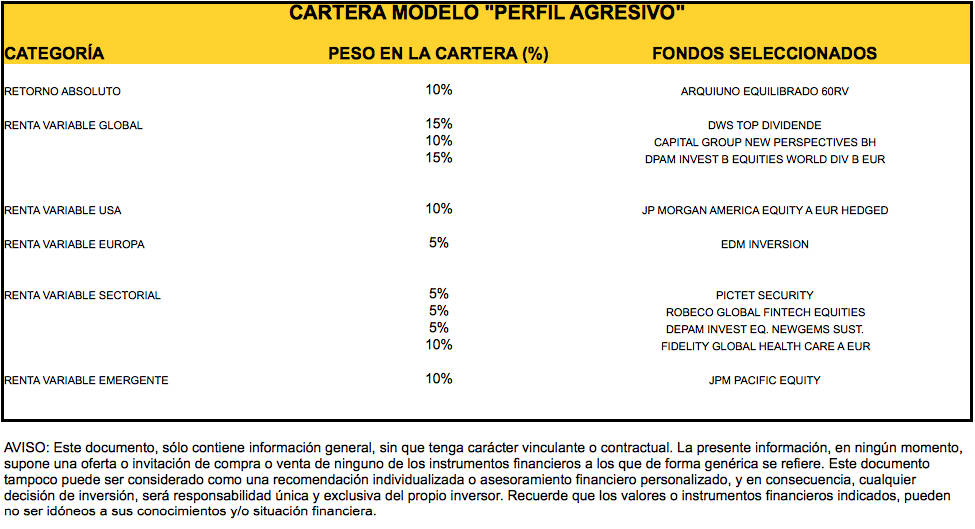

En el perfil agresivo sustituimos el fondo de retorno absoluto de BlackRock (BSF European Absolute Return) por el mixto de renta variable Arquiuno Equilibrado 60 RV. Este cambio está motivado por el cierre a nuevas suscripciones del fondo de BlackRock al haber alcanzado el volumen máximo patrimonial considerado por los gestores apto para seguir gestionándolo de forma óptima.

Arquiuno Equilibrado 60RV es un fondo de fondos de renta variable mixta internacional, cuya gestión toma como referencia la rentabilidad media alcanzada por los fondos de inversión adscritos a la categoría "mixtos renta variable global" según el periódico Expansión. El fondo destina un mínimo del 50% de su patrimonio en otras Instituciones de Inversión Colectivas (IIC financieras), que inviertan tanto en renta fija pública y privada, como renta variable, gestión alternativa, etc. A cierre de noviembre de 2018, la exposición del fondo a bolsa (incluyendo acciones, fondos y futuros) se situaba en el 42%. A finales de mes se procedió a renovar las ventas de futuros hasta marzo de 2019. Respecto a la exposición en renta fija, hay predominio de la deuda corporativa y de la liquidez vs la deuda de Gobiernos. La duración se sitúa en 0,8 años, con posiciones cortas en deuda alemana.

Con el objetivo de dar a la cartera un sesgo más value, sustituimos el fondo de renta variable global MFS Meridian Global Concentrated por el fondo DWS Top Dividende. Este producto invierte en valores de renta variable global, de gran capitalización bursátil, de los que se espera que ofrezcan una rentabilidad por dividendo más alta que la media del mercado, tomando como referencia el índice MSCI Global World. No obstante, a la hora de escoger las acciones, siendo el importe de la rentabilidad por dividendo un criterio importante, no es imprescindible que supere la media del mercado en todos los casos. Lo fundamental para el equipo gestor es que esa rentabilidad sea fiable, estable y sostenible. De esta manera, el fondo invierte en aquellos valores que presenten un porcentaje de reparto de dividendos adecuado y que ofrezcan previsiones de crecimiento futuro de los dividendos, para lo cual será fundamental que la situación de la compañía en términos fundamentales (calidad de su balance y de su modelo de negocio) sea la adecuada.

Proceso de inversión

Para llevar a cabo el proceso de inversión, el equipo utiliza un modelo propio que combina sistemas cuantitativos multifactoriales y una selección cuantitativa realizada por el equipo gestor. Dicha selección toma en cuenta la rentabilidad por dividendo (50%), el ratio de distribución (25%) y el crecimiento de los dividendos (25%). Eso da lugar a una cartera suficientemente diversificada, pero a la vez de convicción (y con una baja rotación), que incluye entre 60 y 100 compañías, con una ponderación media por valor de entre el 1% y el 2% y una baja rotación.

En los últimos meses, el posicionamiento es de sobre-ponderación en consumo básico (17% de la cartera), financieras, salud y telecomunicaciones e infra-ponderación en los sectores más cíclicos, como consumo discrecional, tecnologías de la información e industria, respondiendo al avanzado ciclo de mercado. A cierre de noviembre de 2018, la cartera estaba expuesta, principalmente, a EE UU (cerca de un 37%), mercado seguido por otros como Alemania, Japón, Países Bajos y Reino Unido. Entre las principales compañías en cartera: NextEra Energy, Unilever, Pfizer, Nippon Telegraph & Telephone, Pepsico, Taiwan Semiconductor, Novartis, Merck & Co y Royal Ducth. También tiene una participación en el fondo DWS Invest Smart Industrial.

Departamento de Análisis de Arquia Banca