la cartera recomendada

Aquí tiene dos perfiles de fondos de inversión

MADRID. Año nuevo, vida nueva. Eso parecía por lo menos durante las primeras cinco sesiones bursátiles del ejercicio. Nada que ver con el comienzo de 2016… Y si bien, a cierre de este comentario (26 de enero de 2017), los principales índices siguen aguantando en positivo e incluso marcando máximos históricos en el caso norteamericano (en la misma fecha de enero de 2016 ya acumulaban caídas superiores al 10%), la incertidumbre sobre la tendencia real del mercado sigue imperando en la toma de decisiones.

Desde nuestro punto de vista, cuatro van a ser los factores que van a marcar el devenir de los mercados durante este ejercicio:

- La política a nivel mundial. Aunque el mundo se está volviendo un lugar algo más complejo, hay una sensación de cierta complacencia inversora en torno a los diferentes 'shocks' que pudieran producirse. Como si estos no vayan a influir sobre la economía. Pero, desde nuestro punto de vista, sí lo harán y por ello es preciso no sólo monitorizar el resultado de los distintos procesos electorales que vayan a darse en Europa este año sino también si al final vamos encaminados hacia un 'hard Brexit' o uno algo más 'light' y, por supuesto, también será importante seguir de cerca las decisiones que adopte o no Donald Trump en materia política, social, medioambiental o económica. Por ejemplo, una referencia a vigilar será la dialéctica que mantenga con China y si ésta se transforma en una 'guerra comercial' nada deseada por nosotros.

- La inflación a nivel mundial. El tema no es donde se sitúe ahora mismo la inflación (que por cierto ya está repuntando), sino la expectativa de dónde podría situarse en los próximos meses con las subidas salariales en USA o el aumento del precio de las materias primas (incluyendo el precio del petróleo). Desde nuestro punto de vista, ésta va a ser una de las variables que más vayan a influir este año sobre los distintos mercados de capitales pues, en función de las expectativas de más o menos inflación, así van a situarse los tipos de interés a lo largo de todo el mundo. Asimismo, una mayor inflación en Estados Unidos y, en consecuencia, unos tipos de interés más elevados podrían presionar al dólar USA al alza (un poco más sobre el nivel actual). Y esto no sólo perjudicaría a Estados Unidos, sino también tendría un efecto poco positivo sobre algunas economías emergentes.

- Las divergentes actuaciones de los cuatro principales bancos centrales del mundo. Mientras la FED va a seguir subiendo los tipos de interés, con casi total probabilidad, nuestro BCE, el Banco de Inglaterra y el Banco de Japón van a continuar con sus estímulos monetarios. No obstante, y a pesar de esa actuación divergente (y máxime si hay expectativa de repuntes mayores de inflación en algún instante), creemos que todos trabajarán coordinados para controlar sus respectivas curvas de tipos de interés y que éstos no suban en exceso.

- La dispersión esperada en el comportamiento de unos sectores frente a otros y, dentro de estos, de unas compañías frente a otras. Por ello, será clave tanto la diversificación como la elección de gestores que hagan una adecuada selección de activos (sean de renta fija o de valores bursátiles).

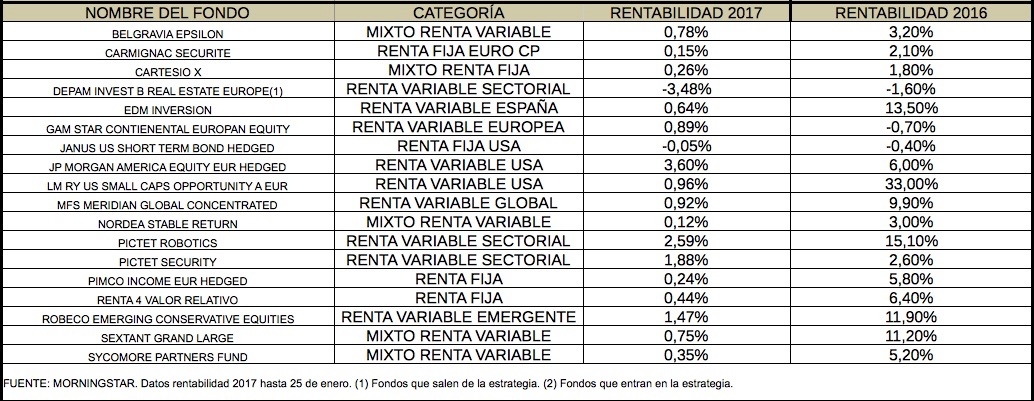

En este entorno, consideramos oportuno contar con los siguientes tipos de fondos:

- Renta fija europea de corto plazo.

- Deuda norteamericana y renta fija flexible global.

- Fondos mixtos de gestión activa y flexible.

- Fondos 100% de bolsa, principalmente de renta variable europea y norteamericana. Aunque es cierto que se denota cierta 'fatiga' en muchos índices de bolsa tras varios años de subidas -y de ser conscientes que vamos a tener un año de volatilidad ante los retos e incertidumbres que tenemos por delante-, pensamos que la mejora de la economía mundial y el hecho de que sigamos contando con unos bancos centrales que traten de seguir 'cuidando' a los mercados de acciones con sus medidas de política monetaria apoyan la recomendación de contar con este tipo de fondos salvo que el perfil inversor sea conservador. En este último caso, la exposición a renta variable se obtendría a través de los mixtos flexibles.

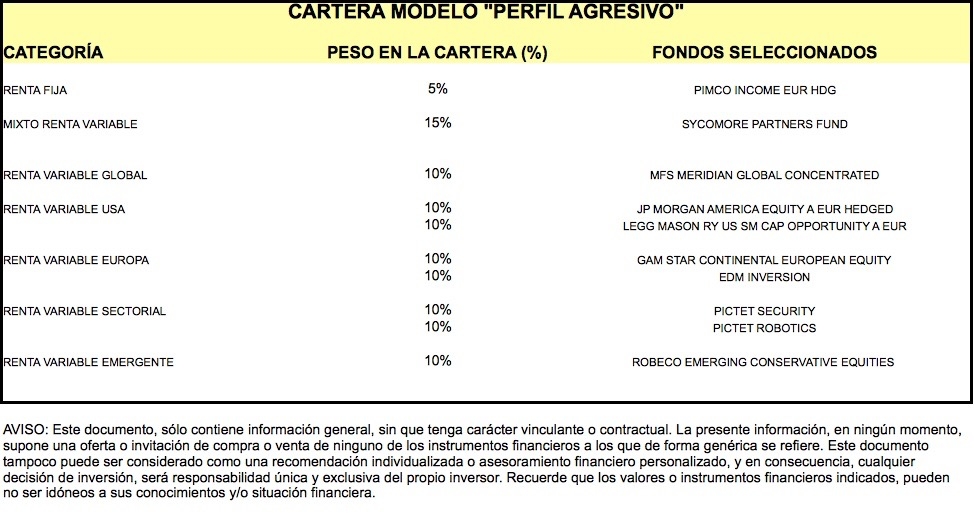

La gran mayoría de estas recomendaciones ya están recogidas en nuestras carteras modelo de perfil conservador y perfil agresivo. Por ello, este mes sólo vamos a realizar un cambio en la cartera de perfil agresivo en la que vamos a sustituir al fondo centrado en el sector de reits e inmobiliario europeo de Petercam, no porque pensemos que este sector ya no tiene recorrido, que sí lo tiene, sino porque en un entorno de subidas de tipos de interés el sector de real estate pierde atractivo respecto a otros segmentos del mercado bursátil.

Como alternativa, vamos a incluir un fondo que apuesta por empresas tecnológicas centradas en el desarrollo de la robótica. Un sector con alto potencial de revalorización a corto y medio plazo, pero también con una alta volatilidad. El fondo seleccionado es Pictet Robotics, un producto que invierte en empresas que contribuyen a la cadena de valor de la robótica y las tecnologías instrumentales y que se benefician de ésta.

Son compañías que operan en ámbitos como las aplicaciones y los componentes de robótica, la automatización, los sistemas autónomos, los sensores, los micro-controladores, la impresión en 3D, el procesamiento de datos, la tecnología de activación, el reconocimiento de imágenes, movimiento y voz, etc.

Universo global de más de 40.000 empresas

A la hora de componer la cartera, Karen Kharmandarian y Peter Lingen (sus gestores) parten de un universo global formado por más de 40.000 compañías que podrían tener, directa o indirectamente, algún tipo de vinculación con esta temática.

A partir de ahí, y a través de un análisis cuantitativo, dicho universo se reduce hasta aproximadamente 225 empresas (sólo aquellas con más de un 20% de exposición al mundo de la robótica, y con exclusión de las que no cumplen los criterios de inversión socialmente responsable), para posteriormente y mediante un análisis 'bottom-up' (modelo de negocio, calidad de la gestión, atractivo financiero, liquidez, volatilidad…), concretar una lista de unos 180 títulos.

Finalmente la cartera del fondo, fruto de la convicción de sus gestores, estará formada por unas 40-60 compañías. El equipo busca aquellas con un alto nivel de participación en el mundo de la robótica (aproximadamente de un 80%), buenos fundamentales y valoraciones atractivas, entre otros aspectos.

Así, entre las principales posiciones del fondo podemos encontrar negocios como los de Fanuc Robotics (compañía japonesa pionera en el control numérico -conocido como CNC-, donde tiene el 65% de cuota de mercado), Intuitive Surgical (empresa californiana líder mundial en tecnología para cirugía mínimamente invasiva asistida por robot) o Keyence (fabricante japonés de sensores, sistemas de visión y lectores de códigos de barras).

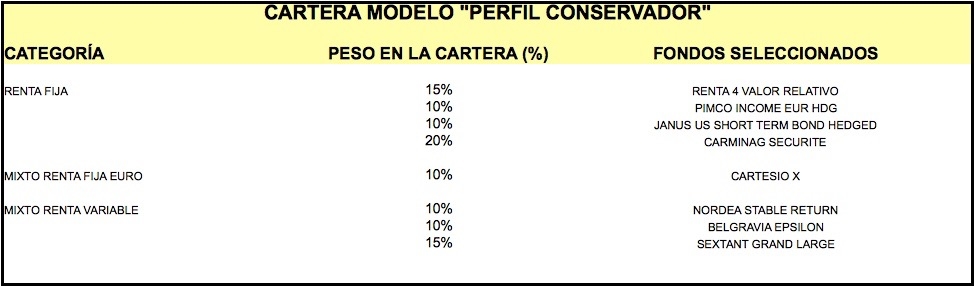

En la estrategia conservadora, mantenemos la estructura y los fondos seleccionados el pasado mes sin cambios.

Equipo de análisis de Profim Asesores EAFI