análisis

Adolfo Domínguez, en el punto de inflexión

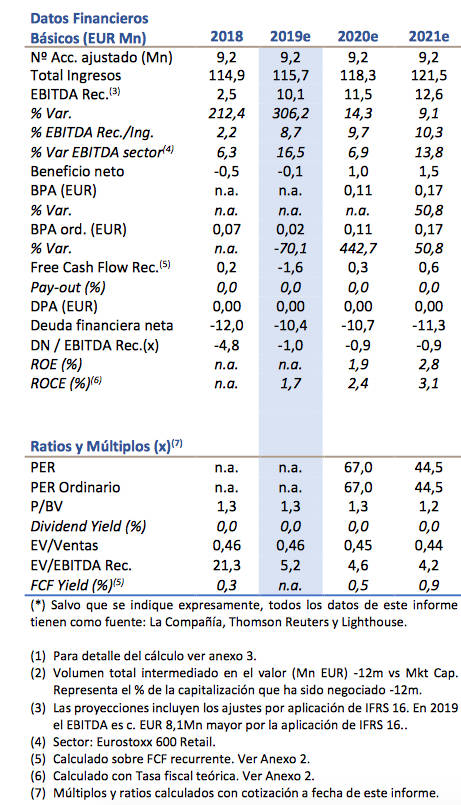

MADRID. Adolfo Domínguez (ADZ) ha estado cinco años inmersa en una drástica reestructuración bajo un contexto de debilidad del consumo e intensificación de la competencia, que le ha llevado a contraer drásticamente su tamaño (c. -45% en su red comercial 2012-2018), reduciendo los ingresos a 115 millones de euros en 2018 (c. -25% desde 2012).

Todo ello le ha permitido invertir la caída en ingresos 'Like for Like' (LFL) alcanzando máximos en crecimiento en 2018 (+9,6% LFL, aupados por la buena evolución del negocio online y el cierre de puntos de venta). Y así alcanzar el break even recurrente de 2,5 millones en 2018 tras arrastrar casi una década de pérdidas operativas.

ADZ se encuentra frente a dos retos superables en nuestra opinión como son:

- Probar la sostenibilidad del crecimiento: Nuestro escenario central (estabilidad en la red comercial) contempla una TACC del 1,9% en ingresos en el periodo 2020-2021e (todavía inferior al esperado para la industria) que implica una desaceleración del crecimiento LFL (2,4% 2021e, -7,2 p.p. -3y), pero que implica estabilizar el margen bruto en niveles del 57%.

- Y mejorar la rentabilidad (m/p) reduciendo la dependencia de Puig alcanzando el break even operativo en 2019 (1,3 millones Ebit), con un EBIT creciente (3,3 millones en 2021, c. 50% del registrado precrisis), con un margen EBIT/Ingresos 2,7% 2021e (vs. 3,5% precrisis).

Vemos una 'estabilización' por encima del break even a dos años vista con hipótesis no agresivas y consistentes con el escenario macro), con un FCF positivo 2020-2021e que resulta en un FCF yield de c. 1% (aún lejos del c. 7,5% de la industria).

El potencial del negocio online -junto a la flexibilidad que le confiere una posición de caja neta (12 millones de euros en 2018 frente a una industria endeudada) para acelerar el crecimiento (orgánico/inorgánico)- respaldan la opción de confirmar la (lenta) recuperación. En una industria que tiende a la consolidación, ADZ ha alcanzado su punto de inflexión”.

Ana Isabel González es analista de Lighthouse