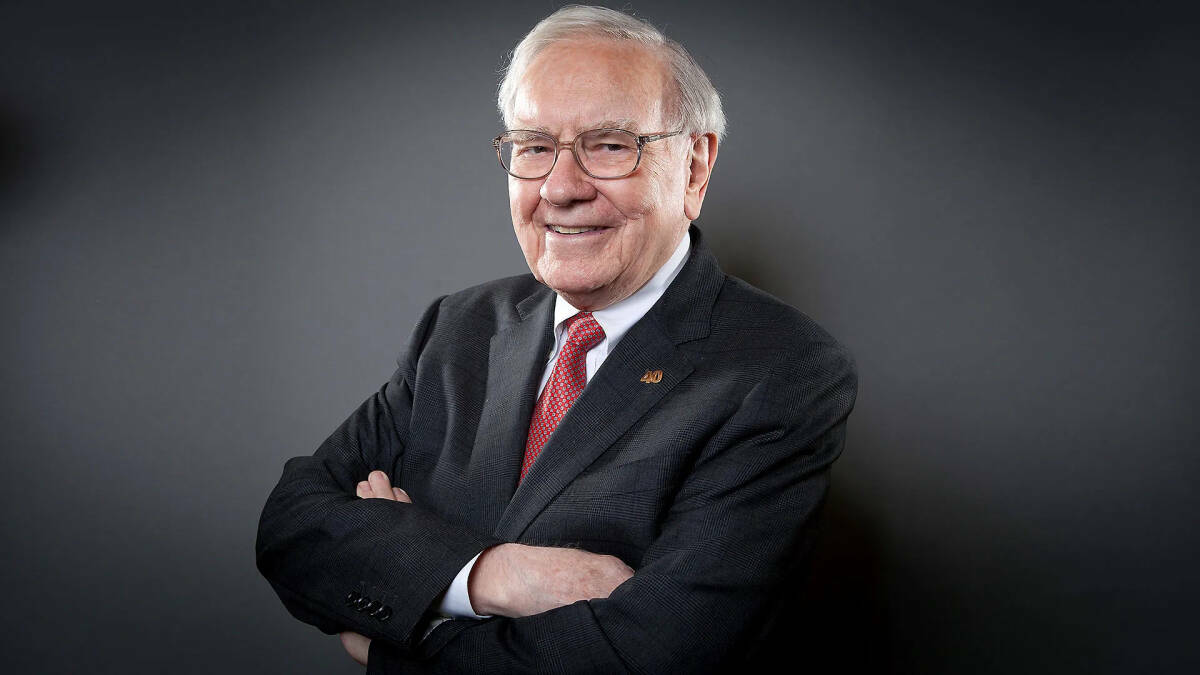

MADRID. El periodo anterior a la pandemia estuvo muy condicionado por los bajos tipos de interés, con un aumento de las compañías que no generaban beneficios; pero que aún así el mercado las seguía financiando a tipos muy bajos. Pero cuando finalmente los inversores comprendieron que la pandemia no era para siempre y que la Reserva Federal americaa (FED9 inyectaría toda la liquidez que el mercado necesitara, este tipo de compañías se dispararon en bolsa. En este contexto, inversores como la conocida Cathie Wood, salieron muy favorecidos e incluso se los ubicaba por encima de Warren Buffett, que muchos apuntaban como demasiado mayor. Sin embargo, ¿Qué ha ocurrido cuando ha bajado la marea?

Esta no era la primera situación en la que se tildaba a Buffett de mayor o de no comprender el mercado. Sin ir más lejos, antes de la crisis de 2008 el 'oráculo de Omaha', ya advertía que veía desequilibrios en la economía americana y que el mercado podría estar sobrevalorado. Por su parte, se centró en seguir gestionando su portfolio de empresas cotizadas, que conocía a la perfección, a la vez que sus empresas privadas.

Pero el resto, seguía empeñado en las acciones de moda o sectores muy condicionados por la construcción, ignorando a Buffett e incluso afirmando de que no entendía qué es lo que estaba ocurriendo. Sin embargo, la burbuja inmobiliaria estalló y finalmente -con el tiempo- se demostró que Buffett llevaba razón... y lógicamente consiguió obtener mejores resultados que la mayoría de inversores.

En la década anterior estaba ocurriendo lo mismo. Miles de inversores conseguían rentabilidades disparatadas impulsadas por una política monetaria por parte de la FED con la que incluso se bromeaba. El 'bazooka' monetario inundaba el mercado de liquidez y esto provocó que compañías que en otro contexto hubieran quebrado se dispararan en los mercados.

En este contexto, una inversora en concreto se comenzó a hacer muy famosa. Cathie Wood, que en 2014 lanzó su ETF ARKK que invertía en compañías innovadoras, consiguió una espectacular rentabilidad anualizada del 32,24% desde su lanzamiento hasta febrero de 2022. En ese periodo, las acciones de Berkshire, el holding empresarial de Buffett, consiguió subir en un 11,87% anualizado, que pese a no estar mal se queda muy atrás de Wood.

Warren Buffet 1, Cathie Wood 0

Sin embargo, las subidas de tipos llegaron, y la situación ha vuelto a cambiar. En esta ocasión, la historia se repite y Buffett sale ganador. En los últimos 5 años, la rentabilidad anualizada del ETF de Cathie Wood tan solo ha sido del 1,4%, por lo que ni siquiera ha batido a la inflación. De hecho, hay que apuntar que desde sus máximos de 2022, el precio del ETF ha caído en un 69%.

Por el contrario, Buffett ha conseguido que las acciones de su compañía se revaloricen en un 14,13% anualizado en los últimos 5 años, en un contexto mucho más complicado que los años anteriores. En definitiva, los buenos inversores se caracterizan por hacerlo bien en todo tipo de mercados, y no solo cuando el viento viene a tu favor. Por eso, Buffett siempre gana.

Javier Cabrera es analista de XTB