MADRID. La renta fija vuelve a ofrecer valoraciones más atractivas y unos ingresos más elevados en comparación con la renta variable. Asimismo, esta clase de activos ha exhibido históricamente una volatilidad inferior frente a la renta variable, además de brindar soluciones para reducir el riesgo y ofrecer posibles ventajas en materia de diversificación. Ha llegado la hora de plantearse invertir en bonos.

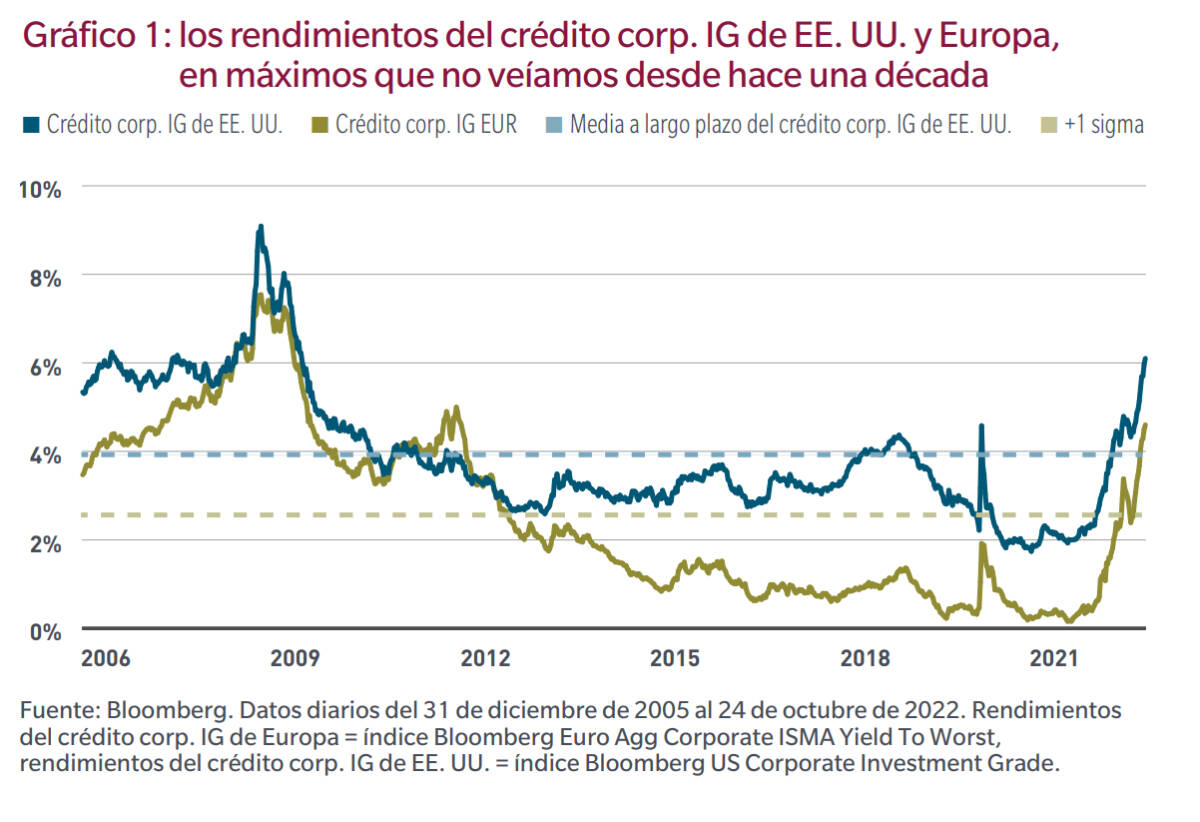

1) La renta fija ha pasado a resultar relativamente barata. La valoración de la renta fija ha mejorado considerablemente durante los últimos trimestres y, en la actualidad, observamos niveles que no veíamos desde hace una década. Prueba de ello son los diferenciales de crédito, que han experimentado un ajuste hasta situarse en cotas mucho más elevadas, aunque la evolución de los rendimientos de la deuda corporativa —que se han beneficiado de los efectos combinados de las correcciones de los tipos y de los diferenciales— constituye un ejemplo aún más ilustrativo en este sentido.

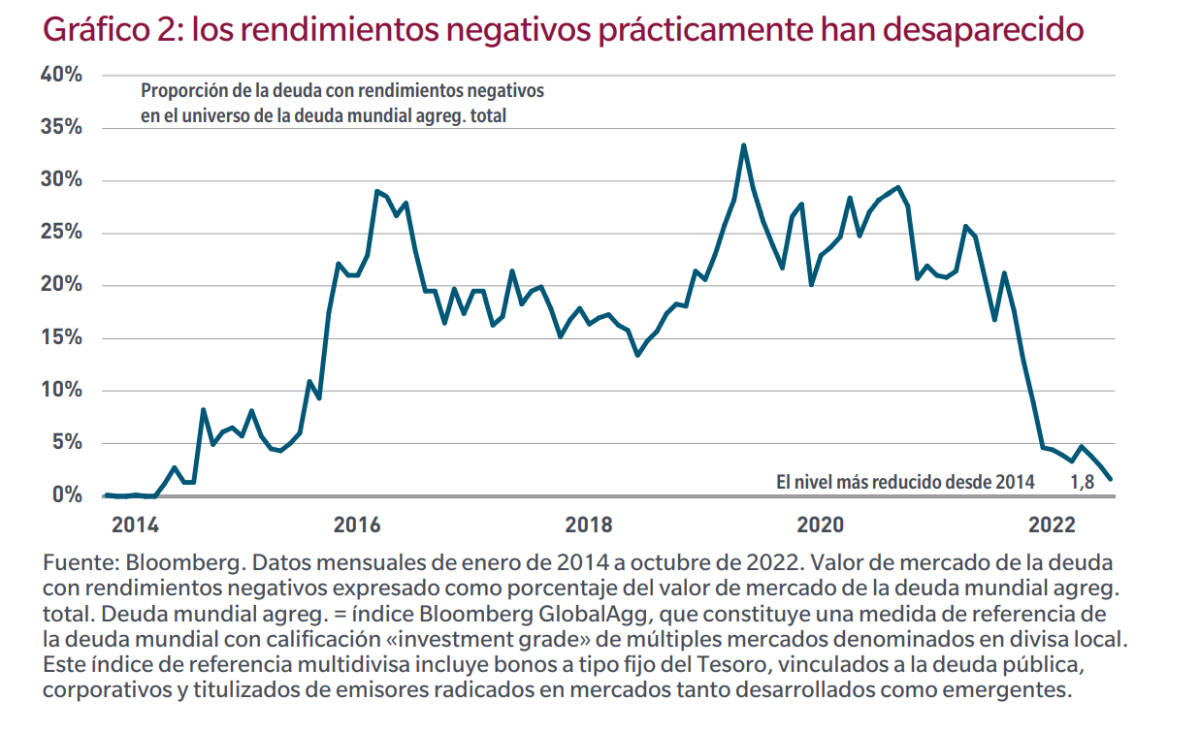

2) La renta fija podría volver a generar ingresos atractivos. Uno de los principales retos para la renta fija en el pasado ha sido el hecho de que ofrecía unos rendimientos excesivamente reducidos. En parte, ello se derivaba de la aplicación de medidas de relajación de la política monetaria durante varios años y de unas tasas de inflación bajas y estables. De hecho, los rendimientos se adentraron en terreno directamente negativo en un gran número de mercados de todo el mundo, de modo que casi un 30% de la deuda mundial arrojaba un rendimiento negativo a finales de 2020.

2) La renta fija podría volver a generar ingresos atractivos. Uno de los principales retos para la renta fija en el pasado ha sido el hecho de que ofrecía unos rendimientos excesivamente reducidos. En parte, ello se derivaba de la aplicación de medidas de relajación de la política monetaria durante varios años y de unas tasas de inflación bajas y estables. De hecho, los rendimientos se adentraron en terreno directamente negativo en un gran número de mercados de todo el mundo, de modo que casi un 30% de la deuda mundial arrojaba un rendimiento negativo a finales de 2020.

La coyuntura actual ha cambiado con creces y la renta fija vuelve a registrar rendimientos elevados, por lo que esta clase de activos podría ser fuente de ingresos atractivos. La deuda pública de los mercados desarrollados que presenta un riesgo inferior constituye un buen ejemplo de ello, pero también los subsectores de la renta fija mundial que conllevan un mayor riesgo, como los de alto rendimiento o deuda de los mercados emergentes, que actualmente brindan unos rendimientos de alrededor del 10% a modo de compensación por la asunción de riesgos de crédito y de impago más elevados.

3) La renta fija vuelve a representar una alternativa atractiva a la renta variable. Los inversores habían dado la espalda a la renta fija en los procesos de asignación de activos, especialmente en relación con la renta variable. En los últimos años, la estrategia de asignación de activos imperante había sido aquella basada en el planteamiento de que no existe alternativa a la inversión en renta variable (conocido como TINA, por las siglas en inglés de There Is No Alternative).

En nuestra opinión, dicho planteamiento ha dejado de ser válido. La renta fija ha regresado en forma de clase de activos que representa una alternativa atractiva a la renta variable en el contexto de una cartera multiactivos.

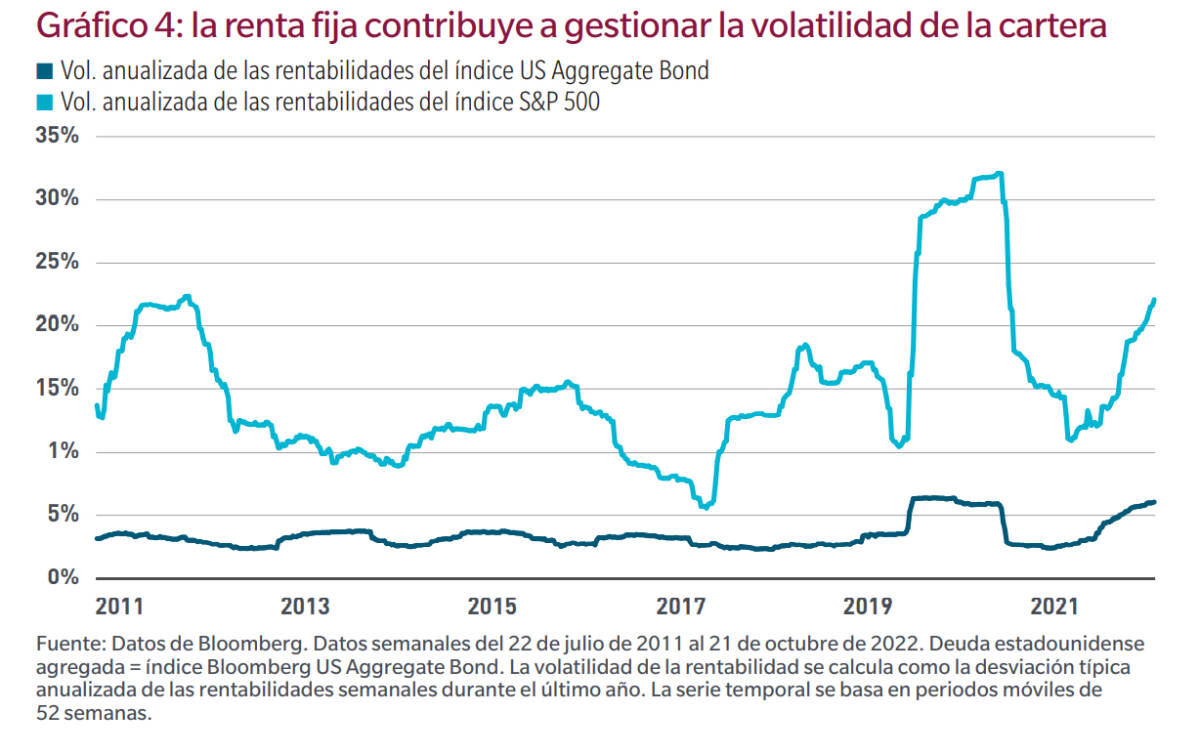

4) La renta fija puede constituir una atractiva solución para reducir el riesgo. Algunos inversores podrían tener la sensación de que necesitan reducir el riesgo en sus carteras ante el aumento de la incertidumbre macroeconómica o los elevados riesgos de mercado.

La renta fija podría ayudar a estos inversores a gestionar la volatilidad de la cartera global al tiempo que contribuye a generar unos ingresos potencialmente más elevados, que históricamente han constituido un componente relativamente más estable de las rentabilidades totales.

5) La renta fija es una pieza importante del repertorio de herramientas para gestionar la liquidez. A nuestro juicio, la gestión de la liquidez constituye una parte fundamental de cualquier proceso de inversión, especialmente en periodos de mayor volatilidad. De modo similar, efectuar una asignación adecuada a instrumentos líquidos es una de las piedras angulares de una sólida gestión de la liquidez. La deuda pública y los bonos corporativos en efectivo que tienen una calificación elevada, así como la renta variable, han ofrecido históricamente una liquidez que podría resultar necesaria en circunstancias especiales, a diferencia de lo que sucede con las inversiones alternativas o los activos privados. Los acontecimientos que han tenido lugar recientemente en el mercado han puesto de manifiesto la importancia de la liquidez, y la renta fija de elevada calificación puede constituir un componente útil en el marco de la asignación a activos líquidos.

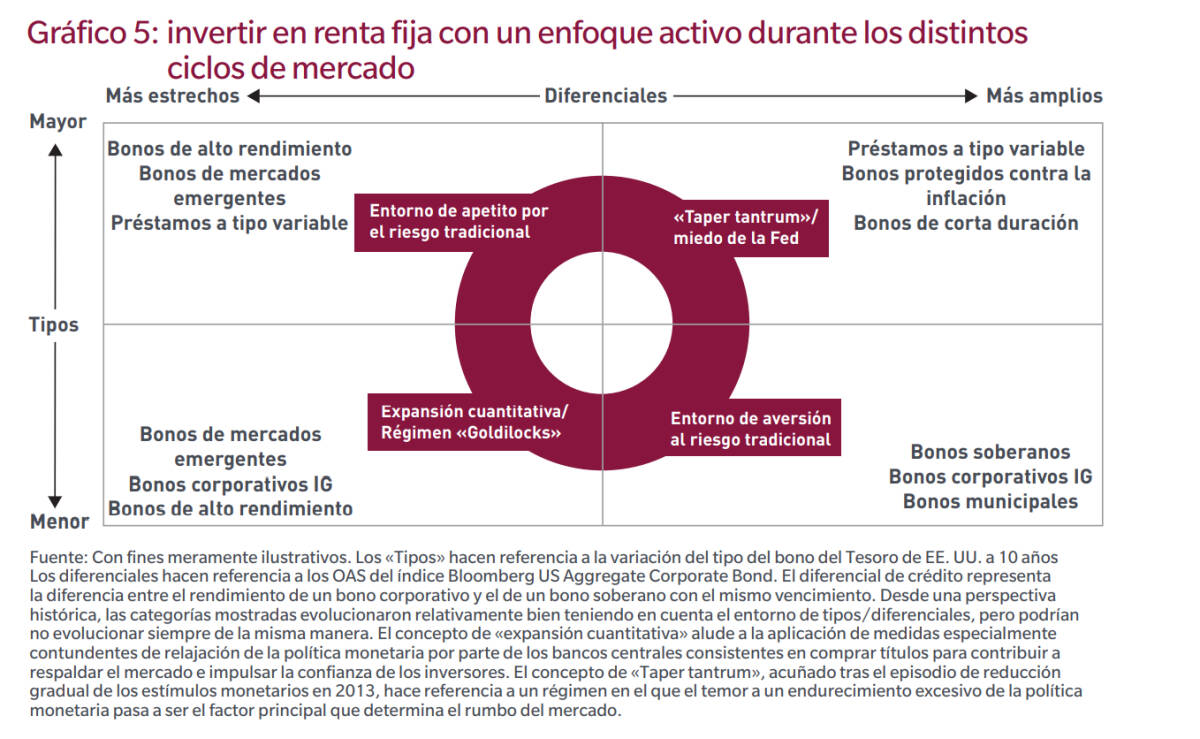

Teniendo en cuenta los retos que plantea la inversión en renta fija a lo largo de los distintos ciclos de mercado, abogamos por invertir en esta clase de activos aplicando un enfoque activo. La incertidumbre macroeconómica y la volatilidad de mercado se mantendrán en cotas elevadas en el futuro próximo. De cara a contribuir a gestionar estos riesgos, priorizamos la adopción de un enfoque activo a la hora de invertir en renta fija que permita a los gestores de carteras utilizar múltiples palancas para tratar de obtener rentabilidades, entre las que figuran una asignación de activos dinámica y la formulación de opiniones sobre la curva de tipos y la duración, a lo que se suma la aplicación de un proceso de selección de títulos exhaustivo y basado en el análisis crediticio. Tal y como muestra el gráfico 5, algunas subclases de activos de renta fija han registrado históricamente un mejor desempeño en regímenes de mercado específicos, lo que refleja su sensibilidad a un determinado contexto de apetito por el riesgo y al entorno macroeconómico. En consecuencia, los gestores activos podrían estar en disposición de reposicionar sus carteras en función de los distintos ciclos de mercado.

Benoit Anne es director del grupo de soluciones de inversión de MFS Investment Management