VALÈNCIA. Poco o nada, respecto a lo sucedido en agosto, ha cambiado la situación en los mercados financieros en un mes de septiembre marcado por los distintos huracanes que han barrido el Caribe y la costa Este de Estados Unidos y por los terremotos registrados en México.

Tal y como se anticipaba por el mercado, la Reserva Federal anunció sus planes de comenzar a reducir su balance en títulos del Tesoro y títulos respaldados por hipotecas de forma progresiva a partir de octubre. Inicialmente se desprenderá de 10.000 millones de dólares y luego incrementará el tope en 10.000 millones cada trimestre hasta alcanzar un total de 50.000 millones. Respecto a los tipos de interés, si bien los mantuvo sin cambios, la presidenta de la Reserva Federal, Janet Yellen sí ha advertido que continuará con el ajuste, pese a que la inflación sigue dando muestras de debilidad.

El Banco Central Europeo (BCE), por su parte, no introdujo ningún cambio en su actual política monetaria y aplazó hasta octubre el anuncio de cualquier nueva decisión. En este entorno, los mercados bursátiles han mantenido su tendencia al alza tanto en Estados Unidos como en gran parte de Europa, si bien a un ritmo bastante contenido. La excepción a esa ‘calma chicha’ que viven las principales bolsas de países desarrollados ha sido el mercado bursátil español. La creciente tensión en Cataluña ha saltado a la primera página de medios de comunicación nacionales e internacionales provocando cierto nerviosismo en los inversores que han optado por deshacer o cubrir sus posiciones en bolsa española. De este modo, el Ibex35 es, por segundo mes consecutivo, el indicador de la zona euro que peor comportamiento ha presentado.

En este entorno, los mercados bursátiles han mantenido su tendencia al alza tanto en Estados Unidos como en gran parte de Europa, si bien a un ritmo bastante contenido. La excepción a esa ‘calma chicha’ que viven las principales bolsas de países desarrollados ha sido el mercado bursátil español. La creciente tensión en Cataluña ha saltado a la primera página de medios de comunicación nacionales e internacionales provocando cierto nerviosismo en los inversores que han optado por deshacer o cubrir sus posiciones en bolsa española. De este modo, el Ibex35 es, por segundo mes consecutivo, el indicador de la zona euro que peor comportamiento ha presentado.

Negativo ha sido también el mes para los mercados de renta variable de México (el país se encuentra paralizado tras los terremotos registrados), de China (las principales agencias de calificación crediticia han rebajado la nota a este país por el riesgo que supone el incremento del crédito para su sistema financiero) y de Turquía.

Los mercados de deuda hacen historia

En cuanto a los mercados de deuda, señalar que en septiembre, por primera vez en la historia su volatilidad ha superado a la registrada en renta variable. Los tipos de interés han fluctuado al alza y la baja movidos tanto por las decisiones de política monetaria aplicadas como por el incremento de la tensión geopolítica a nivel mundial (continúan las amenazas recíprocas entre Estados Unidos y Corea), repercutiendo de forma más negativa en aquellos productos que cuentan con duraciones más elevadas.

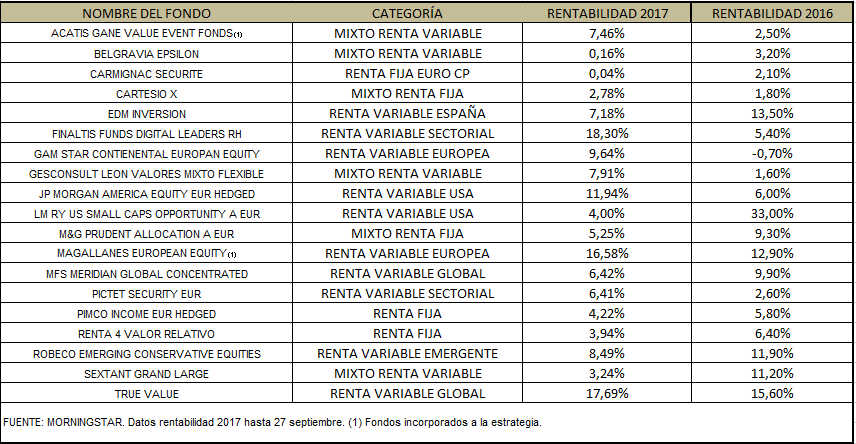

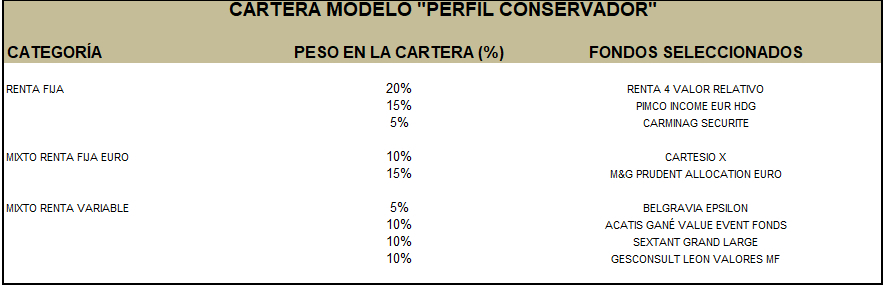

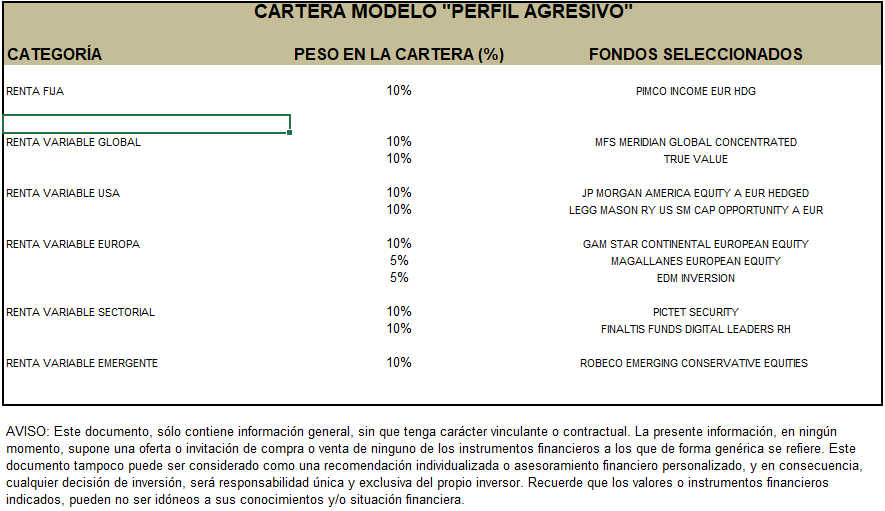

Respecto a nuestras carteras de fondos, si bien mantenemos los productos seleccionados vamos a reducir el porcentaje destinado a algunos de los fondos que menos están aportando este año ya sea porque están siendo penalizados por el mercado, y apenas están rentando en este ejercicio, como consecuencia de sus políticas ultraconservadoras (es el caso de Carmignac Sécurité y Belgravia Epsilon) o por su apuesta por la renta fija y variable española (Gesconsult León Valores Mixto Flexible y EDM).

Aprovechamos para incrementar la diversificación en ambas carteras con la incorporación de un nuevo fondo mixto de renta variable en el perfil conservador (Acatis Gane Value Event Fonds) y un nuevo fondo de renta variable europea en el perfil agresivo (Magallanes European Equity).

Acatis Gane Value Event Fonds es un fondo de inversión mixto, totalmente flexible, que puede invertir de 0% a 100% en renta variable, renta fija o liquidez, con el propósito de obtener un rendimiento comparable al del mercado de valores pero con una volatilidad menor. El objetivo principal es tener una beta que se sitúe siempre entre el 0,3 y el 0,6 (ratio que mide la correlación con el mercado, en este caso de la bolsa mundial) −aunque funciona sin restricciones, utiliza como valor de referencia el 50% Eonia TR (EUR) y el 50% MSCI World GDR (EUR)−.

'Value investing'

El fondo, de la entidad alemana Acatis, está gestionado por Uwe Rathausky y Henrik Muhle (fundadores y directores generales de GANÉ, sub-asesor) bajo una filosofía que combina un estilo 'value investing' -búsqueda de compañías con negocios de calidad y buenos gestores a precios atractivos- y una orientación 'event' donde siempre van a esperar a que se produzca un evento antes de entrar en una empresa, no con afán especulativo, sino como elemento catalizador. Ellos distinguen tres tipos de eventos: cambios en la estructura de capital, cambios en la estructura accionarial y catalizadores operativos que, a su vez, pueden ser clasificados, por su horizonte y relevancia, como 'débiles', 'moderados' y 'fuertes'.

Actualmente, un 66% de la cartera está en renta variable, un 16% en bonos y el resto en liquidez. En renta variable, las compañías con más peso son Grenke, Novo-Nordisk, L`Occitane y Berkshire Hathaway.

Magallanes European Equity es un fondo de renta variable que también sigue los principios del estilo valor ('value investing'). Es decir, sus gestores invierten en compañías europeas (sin excluir otros valores de países de la OCDE) cuyo precio de mercado se encuentra por debajo de su valoración fundamental a largo plazo.

El fondo destinará, como mínimo, un 75% a acciones de renta variable; y del porcentaje total en bolsa al menos un 75% a acciones europeas, pudiendo invertir hasta un máximo del 10% en mercados emergentes. Lo que no esté en bolsa, lo estará en renta fija, pública o privada, o en instrumentos del mercado monetario, fundamentalmente de la zona euro, de alta calificación crediticia y una duración máxima de 18 meses.

Magallanes European Equity es un fondo que podemos denominar “de autor”, ya que su evolución está muy vinculada a las decisiones que adopte su gestor, Iván Martín, quien lleva a cabo una gestión activa, agnóstica al mercado, con un enfoque en cierto modo 'contrarian' y con tres claves: flexibilidad, libertad y paciencia.

Buena situación financiera

El gestor prefiere compañías con caja neta, poca deuda y, en definitiva, buena situación financiera, compañías con poca cobertura, fuera de moda o ignoradas por el mercado, compañías controladas por familias o socios fundadores, compañías en proceso de reestructuración, compañías con activos y/o beneficios ocultos, compañías con ventajas competitivas, etc… dando preferencia a las de pequeño y mediano tamaño.

Aunque no hay restricciones por capitalización bursátil, Martín suele ofrecer un plus en el conocimiento de este tipo de valores más pequeños (un 60% de las compañías en cartera tienen un tamaño inferior a los 5.000 millones de euros).

Departamento de Análisis de PROFIM EAFI, Grupo Arquia Banca