MADRID. Las elecciones presidenciales estadounidenses se celebran exactamente dentro de 12 meses. Aprovechamos la oportunidad para analizar el comportamiento de los mercados de renta variable en torno a los comicios de los últimos 50 años. Constatamos que la evolución de los mercados de renta variable estadounidenses apenas se ve afectada antes de las elecciones y, una vez pasadas éstas, los movimientos de la bolsa difieren sustancialmente en función del resultado. Si el Gobierno en funciones permanece en el poder, la renta variable tiende a subir más durante el año siguiente, mientras que se mantiene casi plana, por término medio, si el Gobierno cambia después de dos mandatos.

Una presidencia de un mandato suele ir seguida de una subida de la renta variable de aproximadamente el 10% durante el año siguiente, lo que estaría más o menos en consonancia con los años no electorales. Además, los recortes de tipos de la Fed tienden a favorecer el comportamiento del mercado en años de comicios.

En consecuencia, el resultado más favorable es aquel en el que el presidente en ejercicio es reelegido y el banco central relaja su política monetaria. Este resultado es posible en 2024. Sin embargo, para lograrlo habría que evitar una recesión. En los últimos 50 años, el partido gobernante siempre ha perdido la Casa Blanca cuando se ha producido una recesión durante el año electoral.

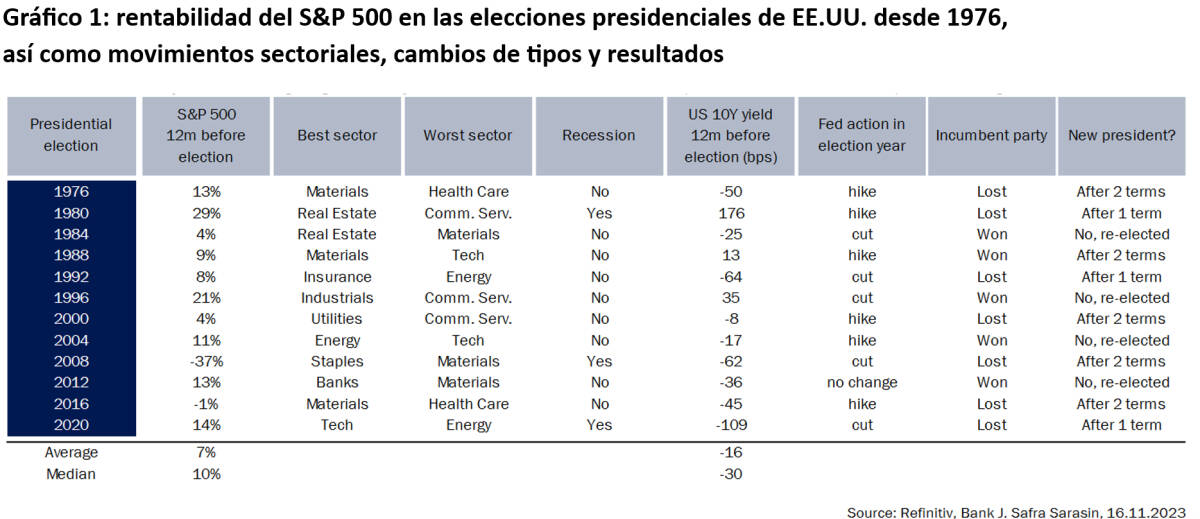

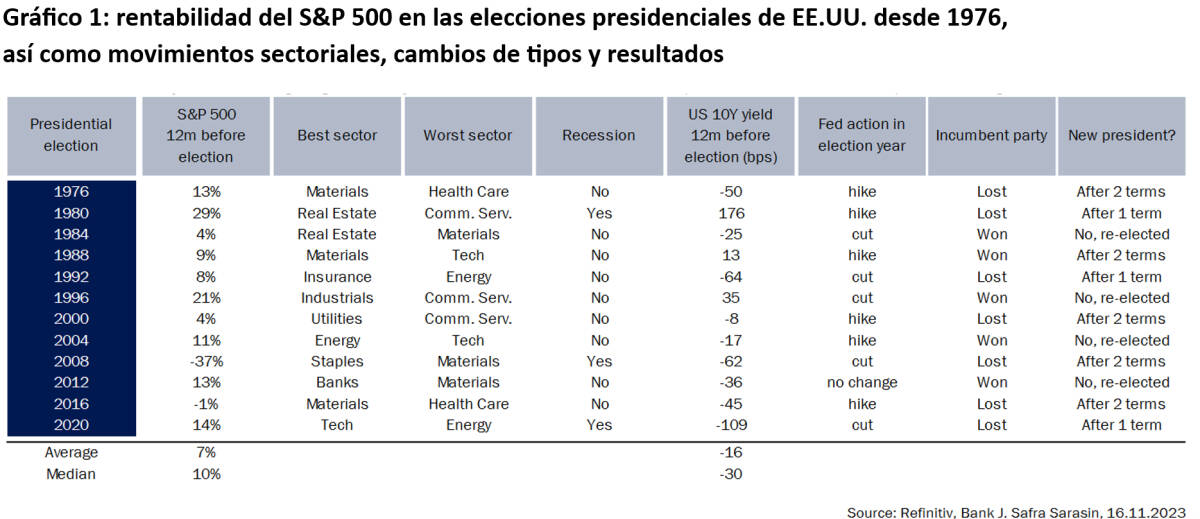

Por ello, es importante analizar el comportamiento del mercado de renta variable durante los años electorales desde 1976. En promedio, el rendimiento durante los 12 meses anteriores a unas elecciones presidenciales (+7%) fue ligeramente peor que durante un año no electoral típico (+10%).

Si se observa la mediana en lugar de la media, el impacto de valores atípicos como el año electoral 2008 es menos pronunciado y conduce a una convergencia de los resultados (+10% en años electorales frente a +12% en años no electorales, Gráfico 1). Sin embargo, lo que se mantiene es que el mercado de renta variable que entra en elecciones obtiene unos resultados ligeramente inferiores a los de los años no electorales.

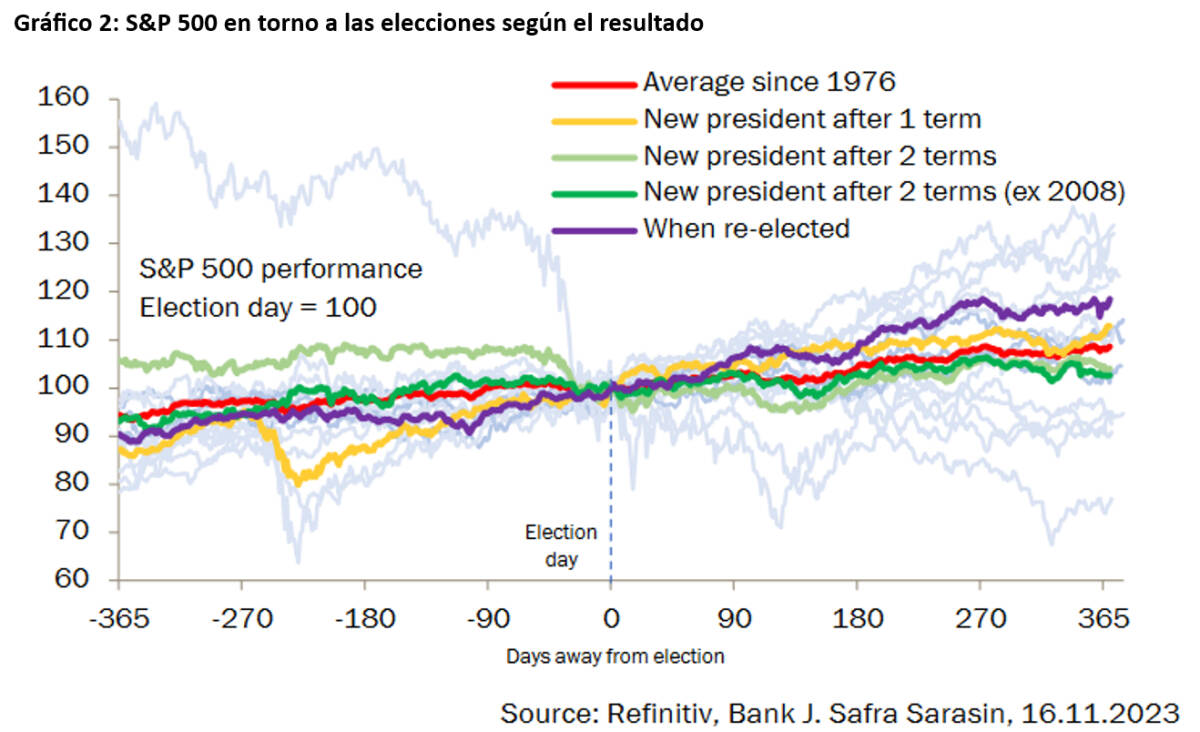

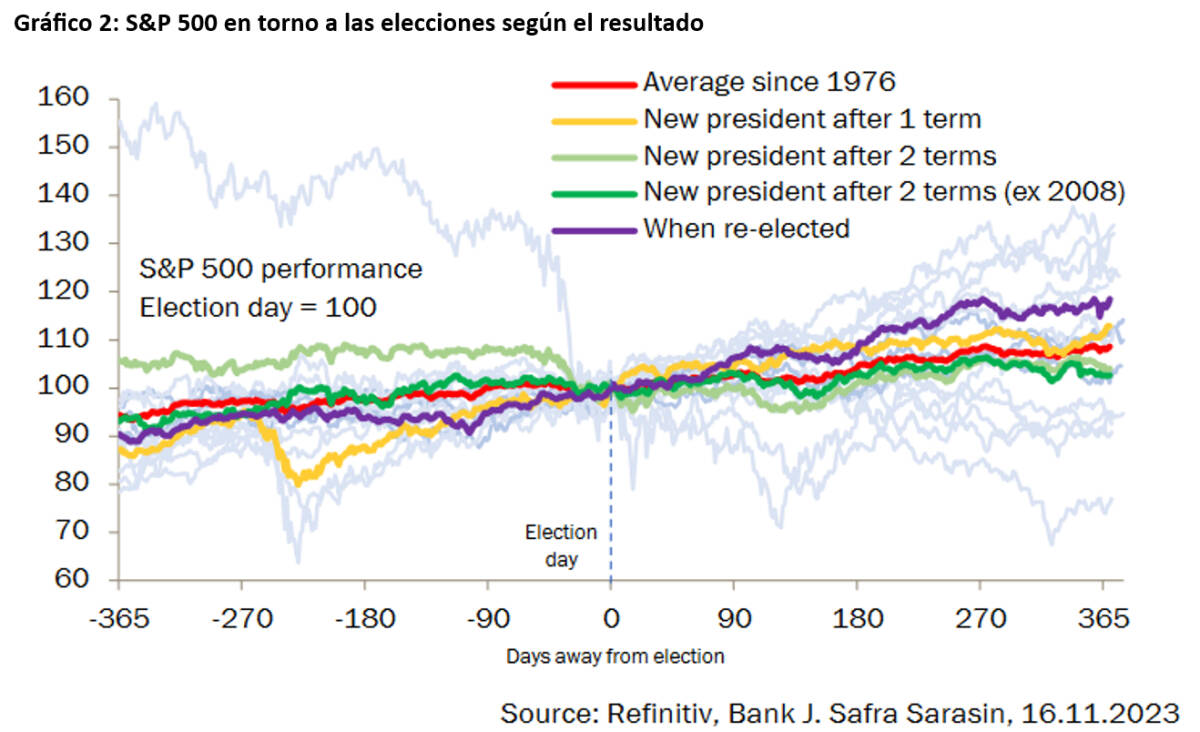

Curiosamente, la naturaleza de la carrera presidencial parece tener poco impacto en el rendimiento antes de las elecciones, mientras que tiende a tener un mayor impacto después de que hayan terminado. Independientemente de si se trata de una carrera abierta -entre dos nuevos candidatos- o entre el candidato en el cargo y otro aspirante, el S&P 500 suele ganar entre un 7% y un 16% en los 12 meses anteriores (ex 2008, Gráfico 2).

Una vez pasada la fecha de las elecciones, la diferencia de rendimiento entre los distintos resultados se amplía significativamente. Las mayores ganancias del mercado de renta variable se observan normalmente tras la reelección del presidente en funciones (+19% durante el año siguiente), mientras que un nuevo presidente en unas elecciones abiertas sólo ha visto ganar al mercado un 3% de media durante los 12 primeros meses de su mandato.

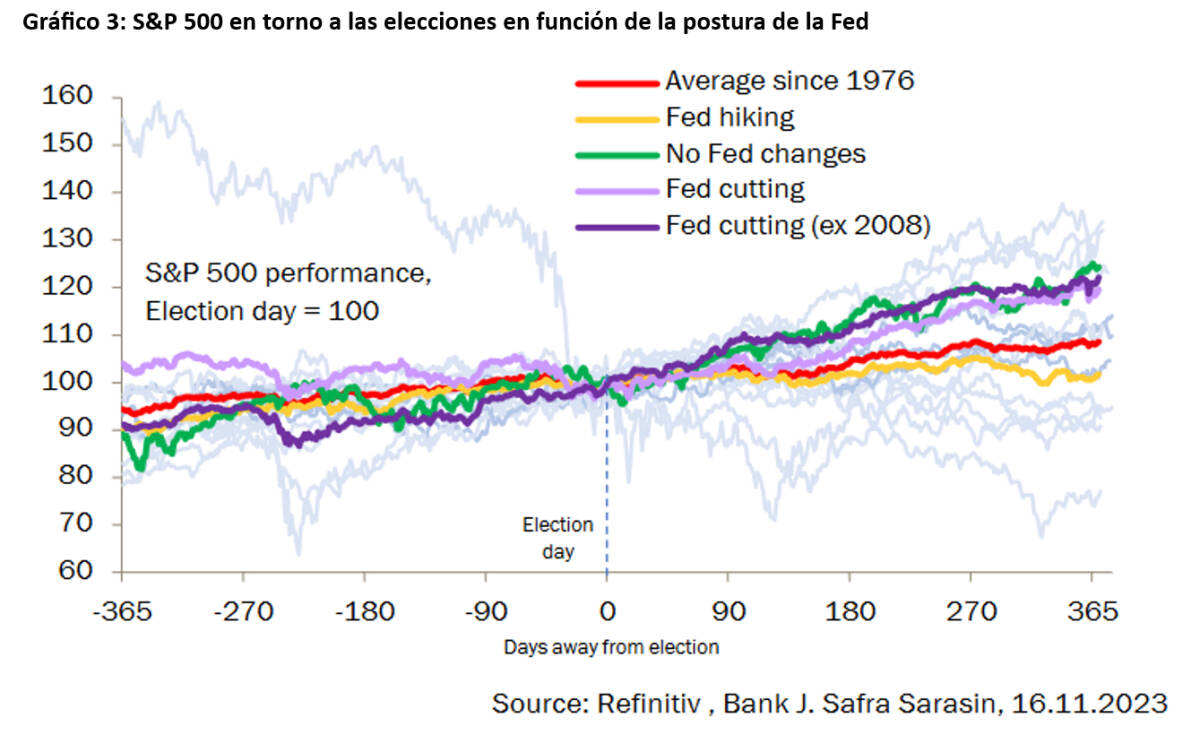

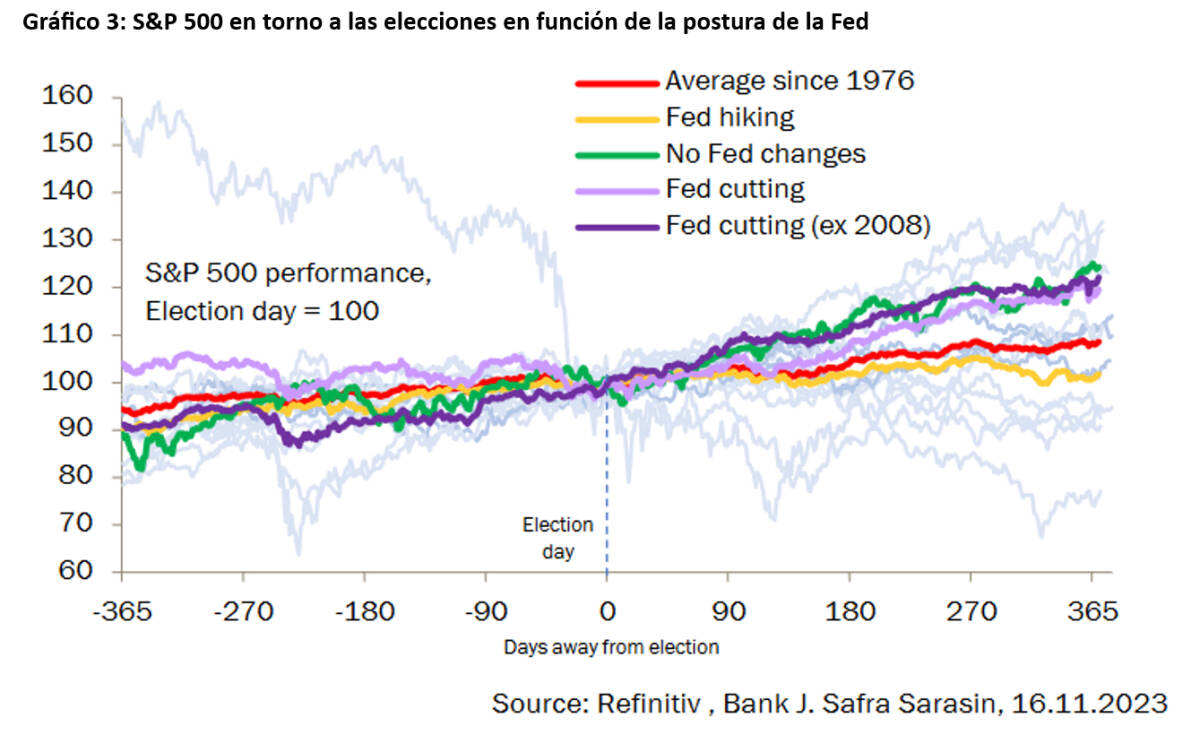

Además de la naturaleza de la carrera presidencial, consideramos la postura política de la Reserva Federal (Fed) en los años de elecciones presidenciales. Los mejores resultados antes y después de los comicios se observaron en los años electorales sin cambios en los tipos de interés de la Fed. Sin embargo, debería llamarse mejor año, no años, ya que 2012 es el único año de nuestra muestra en que se dio este caso.

Aparte de eso, hay una diferencia notable entre los años electorales con subidas y sin subidas. Mientras que el rendimiento a 12 meses antes de las elecciones ha sido, una vez más, bastante estrecho independientemente de la política monetaria de la Fed, tras las votaciones, el S&P 500 ganó de media un 22% a lo largo de 12 meses cuando la Fed recortó los tipos (ex 2008, Gráfico 3) y se mantuvo casi plano cuando los subió.

Esto nos lleva a una sencilla conclusión. Antes de unas elecciones, las diferencias de rendimiento suelen ser bastante reducidas, independientemente del resultado esperado o de la orientación de la política monetaria respectiva. El gobierno y la orientación de la política tras las elecciones importan mucho más, y las mayores ganancias se observan cuando gana el titular y la Reserva Federal recorta los tipos. Este escenario es factible, pero no un hecho.

Sin embargo, las conclusiones anteriores vienen con una gran advertencia. El resultado electoral en sí no es independiente del mercado y del ciclo. En los últimos 50 años, ningún partido en el poder ha logrado ganar unas elecciones si la economía estadounidense estaba en recesión durante el año electoral.

Por lo tanto, la reelección de la actual Administración puede depender en gran medida de la trayectoria de la economía en los próximos 12 meses, que esperamos que se suavice y entre en una recesión poco profunda a mediados de 2024. Ese momento podría ser el adecuado para añadir riesgo, independientemente de las consideraciones políticas que se tengan en cuenta en la votación de noviembre.

Wolf von Rotberg es estratega de renta variable de J. Safra Sarasin Sustainable AM

Wolf von Rotberg

Wolf von Rotberg